-

Om Småföretagsbarometern

-

Andra lågkonjunkturen på fyra år för landets småföretagare – hopp om förbättring nästa år

-

Fjärde djupa krisen på 30 år – Bygg och handel värst drabbade av kostnadskrisen

-

Konjunkturen det senaste året

-

Konjunkturen framåt

-

Tillväxthinder – svag efterfrågan det största hindret för expansion

-

Lönsamhet

-

Allt svårare att klara likviditeten med sparade medel

Småföretagsbarometern är en årlig undersökning som mäter konjunkturläget och framtidsutsikterna för småföretag i Sverige. Den är Sveriges största konjunkturundersökning inriktad speciellt på småföretagskonjunkturen.

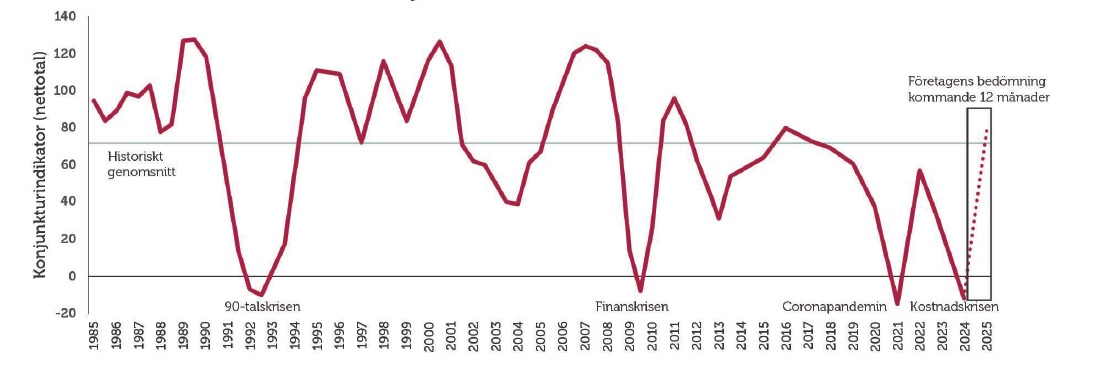

I år fyller Småföretagsbarometern 40 år och under denna period kan vi se fyra tydliga kriser: 90-talskrisen, den globala finanskrisen i slutet av 00-talet, pandemin och slutligen kostnadskrisen som vi genomlever just nu.

Småföretagsbarometern produceras i samverkan mellan Företagarna, Sparbankernas Riksförbund och Swedbank.

Viktigaste insikter från årets Småföretagsbarometer

- Andra krisen på fyra år för småföretagen.

- Lönsamhetsförsämringen är värre än under pandemin.

- Svag efterfrågan har seglat upp som småföretagens största tillväxthinder.

- Färre småföretag har sparade medel kvar till att hantera sin likviditet.

- Var fjärde företagare skulle dra ned på egen lön för att hantera intäktsbortfall.

- Handel och Bygg är de hårdast drabbade branscherna.

- Småföretagen är optimistiska inför det kommande året.

-

Om Småföretagsbarometern

-

Andra lågkonjunkturen på fyra år för landets småföretagare – hopp om förbättring nästa år

-

Fjärde djupa krisen på 30 år – Bygg och handel värst drabbade av kostnadskrisen

-

Konjunkturen det senaste året

-

Konjunkturen framåt

-

Tillväxthinder – svag efterfrågan det största hindret för expansion

-

Lönsamhet

-

Allt svårare att klara likviditeten med sparade medel

Andra lågkonjunkturen på fyra år för landets småföretagare – hopp om förbättring nästa år

Resultaten från årets barometerundersökning visar genomgående hur tufft läget varit och fortfarande är för Sveriges småföretagare. Det tydligaste resultatet i undersökningen är hur den svaga efterfrågan slagit med full kraft mot småföretagen, vilket lett till en försämrad lönsamhet, likviditet, samt ett minskat sparkapital för fler företag. Svag efterfrågan har i årets undersökning passerat frågan om brist på lämplig arbetskraft som företagens största tillväxthinder.

Hårdast drabbade är företagen inom bygg och handel, två branscher som fått uppleva en minskad hushållsefterfrågan i sviterna av både hög inflation och ökade räntekostnader. Även tjänstesektorn är negativt påverkad av lågkonjunkturen, men i betydligt mindre utsträckning.

För att hantera nedgången i konjunkturen har företagen minskat antalet anställda, men brist på lämplig arbetskraft är fortfarande ett av de största tillväxthindren. Vilket förklarar varför var fjärde företag säger att de skulle hantera halverade intäkter i tre månader genom att själva gå ned i lön, men färre än var tionde säger att de skulle hantera det genom att dra ned på personal.

Småföretagen upplever just nu en kostnadskris som på olika sätt behöver hanteras. Samtidigt upplever man en svag efterfrågan vilket gör att man inte kan höja sina priser mot kund, för att fullt ut kompensera sig för kostnadsökningarna. Detta förklarar varför lönsamheten försämrats för så många företag.

I takt med att hushållen återfår sin köpkraft är förhoppningen hos småföretagen att botten är nådd. Mer än en tredjedel (36 procent) tror på en bättre konjunkturutveckling än normalt för deras företag om ett år, samtidigt som 21 procent fortfarande tror på ett sämre konjunkturläge.

Förutom svag efterfrågan, är politisk oförutsägbarhet i kombination med höga arbetskraftskostnader också stora tillväxthinder. Det skickar ett tydligt budskap till alla politiker från kommuner upp till riksdagen om behovet av en ökad förutsägbarhet i politiken med ändamålsenliga och träffsäkra regler som är anpassade efter småföretagens verklighet och vardag. Och att kostnaden för att anställa måste ned för att småföretagen ska kunna och vilja växa genom att anställa fler.

Fjärde djupa krisen på 30 år – Bygg och handel värst drabbade av kostnadskrisen

Under Småföretagsbarometerns 40-åriga historia är det endast vid fyra tillfällen som konjunkturindikatorn varit i negativt territorium. Första tillfället var den svenska finanskrisen 1992–1993 och därefter den globala finanskrisen 2009 och pandemiåret 2021. Det fjärde tillfället är nu.

Konjunkturindikatorn, som består av omdömen för sysselsättning, omsättning och orderingång, ska spegla företagarnas syn om konjunkturen under de senaste tolv månaderna och det kommande året. I årets undersökning föll indikatorn drastiskt till –11 från +25 i förra årets undersökning.

En konjunkturindikator på -11 innebär att det är sjunde året i rad som konjunkturindikatorn är lägre än det historiska genomsnittet (+70). Den svagaste konjunkturen upplevs i byggföretagen (-49) följt av handelsföretagen (-16) och de tillverkande företagen (-11) medan tjänsteföretagen är de som upplevt den minst negativa utvecklingen (-3).

Den största sänket stod orderingången för, som i årets undersökning noterade det lägsta utfallet sedan 1990-talskrisen. Inte heller fjolårets sysselsättningsplaner uppfylldes och i stället för en förväntad ökning var det fler företag som hade minskat antalet sysselsatta.

Konjunkturindikatorn 1985–2024

Optimism framåt

Småföretagen är dock optimistiska inför det kommande året. Konjunkturindikatorn stiger till +78 där samtliga delar i indikatorn förväntas nå historiska genomsnittsnivåer. Mest optimistiska är handel och tillverkande företag tätt följda av tjänsteföretag medan byggföretag släpar efter – även om det är en tydlig förbättring som förutses jämfört med det senaste året.

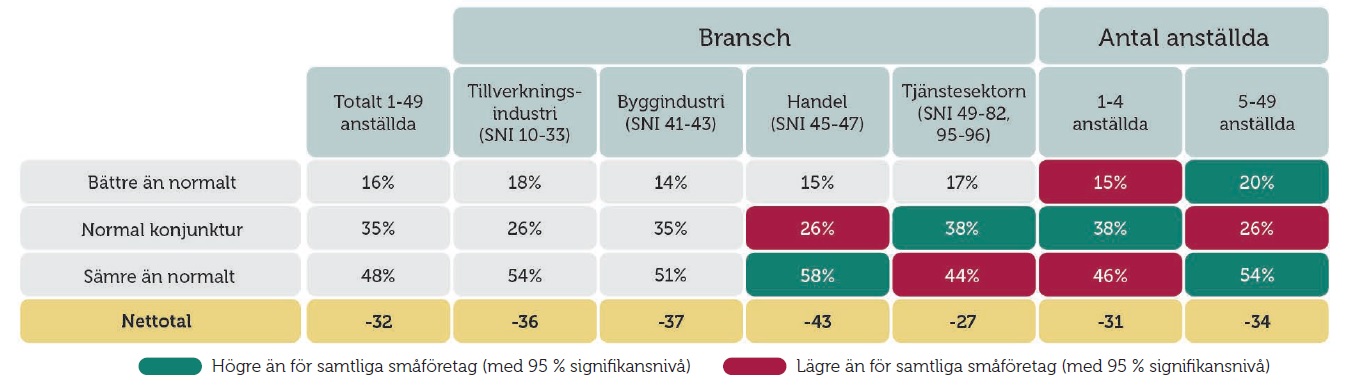

Konjunkturen det senaste året

I årets Småföretagsbarometer svarar 48 procent av företagen att konjunkturläget för deras företag är sämre eller mycket sämre än normalt, och endast 16 procent tycker att konjunkturläget är bättre eller mycket bättre än normalt.

Mest negativa är handelsföretagen där 58 procent anser att det är sämre än normalt, medan tjänstesektorn är något mindre negativa än genomsnittet.

Spridningen i uppfattningen mellan bättre och sämre konjunkturläge är större bland företagen med 5–49 anställa än för de med 1–4 anställda, där en högre andel företagare med 1-4 anställda upplever att konjunkturläget är normalt jämfört med för de som har 5-49 anställda.

Företagens bedömning av konjunkturläget, våren 2024

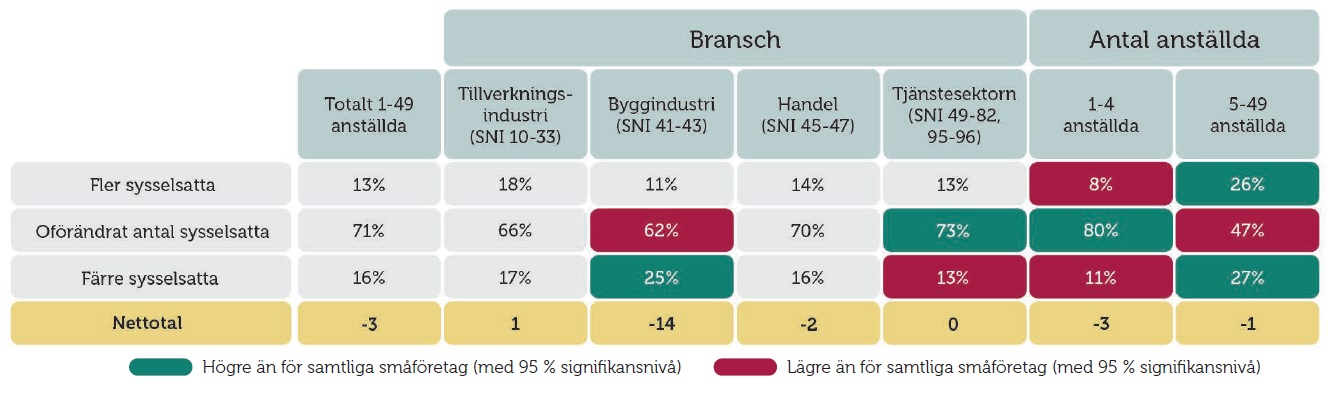

Sysselsättningen har minskat hos småföretagen

Småföretagen som sysselsättningsmotorer har tappat fart under det senaste året. Endast tre gånger tidigare under de senaste 40 åren har en övervikt av företagen uppgett att sysselsättningen minskat. Totalt sett var det 16 procent av företagen som hade minskat antalet sysselsatta jämfört med 13 procent som hade ökat antalet sysselsatta. Sysselsättningsminskningen är mest framträdande i byggföretagen där vart fjärde företag (25 procent) uppger att de dragit ned antalet anställda, som en följd av ett kraftigt minskat byggande och stigande räntekostnader.

De mindre företagen med (1–4 anställda) har i mycket högre uträckning behållit personalstyrkan oförändrad (80 procent) under det senaste året jämfört med de större arbetsgivarna (47 procent). Sannolikt i förhoppningen om att konjunkturen snart vänder upp igen och med erfarenhet av hur svårt det är att hitta lämplig arbetskraft. Företag med 5–49 anställda har i stället både ökat och minskat sysselsättningen i större omfattning, vilket i slutändan ändå innebär att den totala sysselsättningsförändringen i stort sett är jämförbar mellan mindre och större arbetsgivare.

Utveckling av antalet sysselsatta senaste året

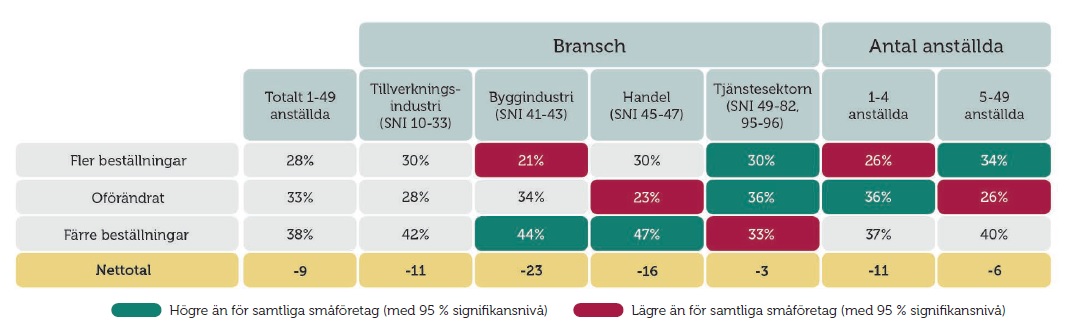

Orderingången har sjunkit mest för byggföretagen och handeln

Orderingången till småföretagen fortsätter att försvagas och blev sämre än vad som förväntades i fjolårets barometer. Totalt sett har fler företag sett sin orderingång minska än öka under det senaste året. Senast det var en övervikt av företag med minskad orderingång var under pandemiåret 2021 och under 90-talskrisen.

Störst andel med minskad orderingång är i handelsföretagen (47 procent av företagen) följt av byggföretagen (44 procent). Den bransch som klarat sig bäst är tjänstesektorn, där skillnaden mellan andelen som uppger en ökning (30 procent) respektive minskning (33 procent) i orderingången var som lägst i undersökningen.

De större arbetsgivarna tycks ha stått emot det svaga efterfrågeläget lite bättre. Här svarade 34 procent att deras orderingång hade ökat under det senaste året jämfört med endast 26 procent för de minsta arbetsgivarna.

Utveckling av företagens orderingång/beställningar senaste året

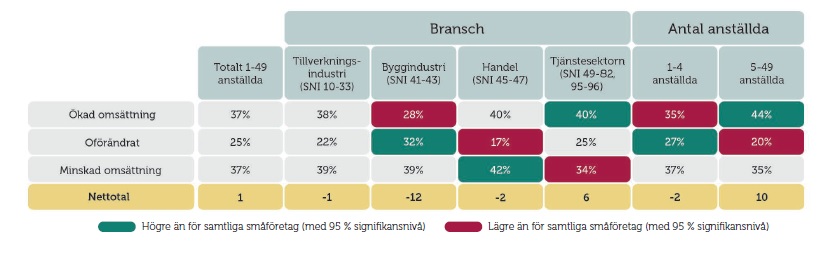

Tudelad syn kring omsättningen

Småföretagens bedömning om omsättningsutvecklingen under det senaste året visar på en tudelad bild. En lika stor andel företag, 37 procent, uppger att omsättningen har ökat som de som anser att den har minskat. Det är en tydlig men förväntad försämring jämfört med förra årets undersökning då 43 procent av företagen uppvisade en ökad omsättning och endast 24 procent rapporterade en omsättningsminskning.

Den svagaste omsättningsutvecklingen har varit inom byggsektorn följt av handeln där fler företag svarar att omsättningen har minskat jämfört med de som anger att den har ökat. Inom tjänstesektorn är utvecklingen den omvända, här svarade 40 procent att omsättningen har ökat under senaste året och endast 34 procent anger att den minskat.

Utveckling av företagens omsättning senaste året

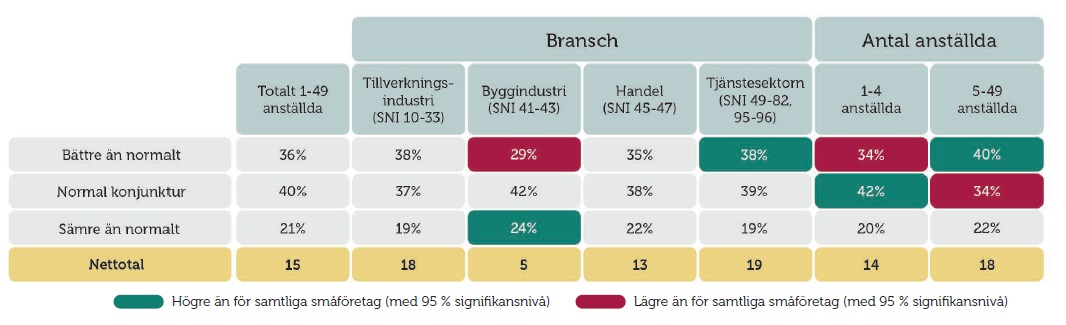

Konjunkturen framåt

Jämfört med det dystra nuläget är småföretagen optimistiska inför det kommande året, 36 procent av företagen tror på en bättre konjunkturutveckling än normalt för deras företag, samtidigt som 21 procent fortfarande tror på ett sämre konjunkturläge.

Mest positiva är företagen inom tjänstesektorn. Här tror 38 procent på ett bättre konjunkturläge än normalt. I byggföretagen är framtidstron betydligt lägre och visar på en splittrad bild. Var fjärde företag (29 procent) tror på ett förbättrat konjunkturläge för företaget vilket är ungefär lika stor andel som tror på ett försämrat konjunkturläge. De större arbetsgivarna, 5–49 anställda, är mer optimistiska om konjunkturutvecklingen. Här är det 40 procent av företagen som tror att konjunkturen kommer att bli bättre än normalt för företaget jämfört med 34 procent för de med 1–4 anställda.

Företagens bedömning av konjunkturen kommande 12 månader

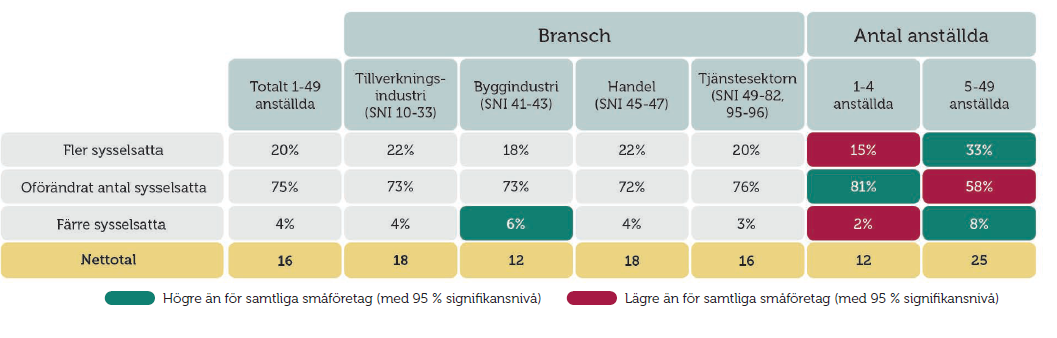

Småföretagen planerar att nyanställa igen

En femtedel av företagen (20 procent) förväntar sig att sysselsättningen i deras företag kommer att öka de kommande tolv månaderna, endast 4 procent tror att de kommer att minska personalstyrkan.

Det är stora skillnader i spridningen kring synen på sysselsättning mellan olika företagsstorlekar. Bland företag med 1–4 anställda tror 81 procent på oförändrad personalstyrka jämfört med endast 58 procent bland de med 5–49 anställda.

Anställningsplanerna hos de större arbetsgivarna är mer expansiva, där tror 33 procent på en ökad sysselsättning jämfört med endast 15 procent bland de mindre arbetsgivarna. Att de större arbetsgivarna är så pass mycket mer optimistiska om sina anställningsplaner än de mindre talar för att sysselsättningen totalt sett ökar bland småföretagen under det kommande året.

Bedömning om sysselsättningen i företaget de kommande 12 månaderna

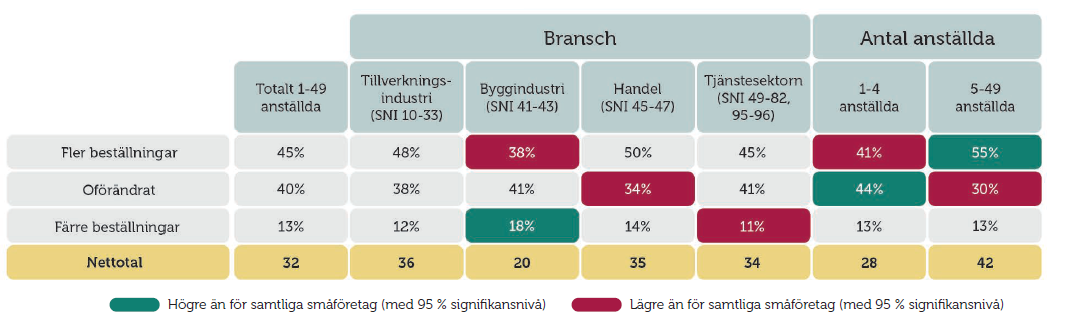

Orderingången ökar, men mest för de större småföretagen

Småföretagarnas förväntningar om en förbättrad konjunktur det kommande året avspeglas i företagens syn om orderingången. Andelen företag som tror på en ökad orderingång stiger från dagens 28 procent till 45 procent, och endast 13 procent av företagen räknar med en minskad orderingång. Det är ett tydligt skifte från i fjol då förväntningarna pekade nedåt.

Även om byggföretagen förutser en förbättrad orderingång närmaste året är förväntningarna lägre (38 procent) än i de andra branscherna samtidigt som det är en större andel av byggföretagen som tror på en minskad orderingång (18 procent).

Optimismen är störst bland de större arbetsgivarna (5–49 anställda) där hela 55 procent tror på ökad orderingång jämfört med 41 procent bland de mindre företagen. Bland de mindre arbetsgivarna (1–4 anställda) är det en vanligast att tro på en oförändrad orderingång.

Bedömning av orderingången i företaget de kommande 12 månaderna

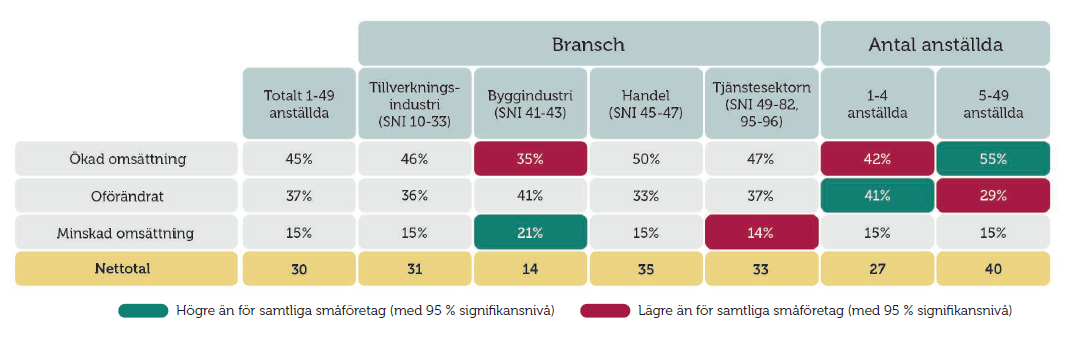

Omsättningen förväntas öka

Förväntningar om en ökad orderingång gör också att företagen är mer positiva till omsättningsutvecklingen. Nära hälften (45 procent) av småföretagen tror att omsättningen kommer att öka det kommande året och endast 15 procent tror att den kommer att minska.

Det är en utbredd optimism som framträder, närmare hälften av småföretagen inom handel, tjänster och tillverkning tror att omsättningen kommer att öka de kommande tolv månaderna. Byggföretagen är mer försiktiga, där drygt var tredje företag (35 procent) förutser en ökad omsättning.

De större arbetsgivarna med 5–49 anställda är mer optimistiska om den framtida omsättningsutvecklingen. Här svarade 55 procent av företagen att omsättningen kommer att öka jämfört med 42 procent för företag med 1–4 anställda, där en nästan lika stor andel tror på en oförändrad omsättning.

Bedömning av omsättningen i företaget de kommande 12 månaderna

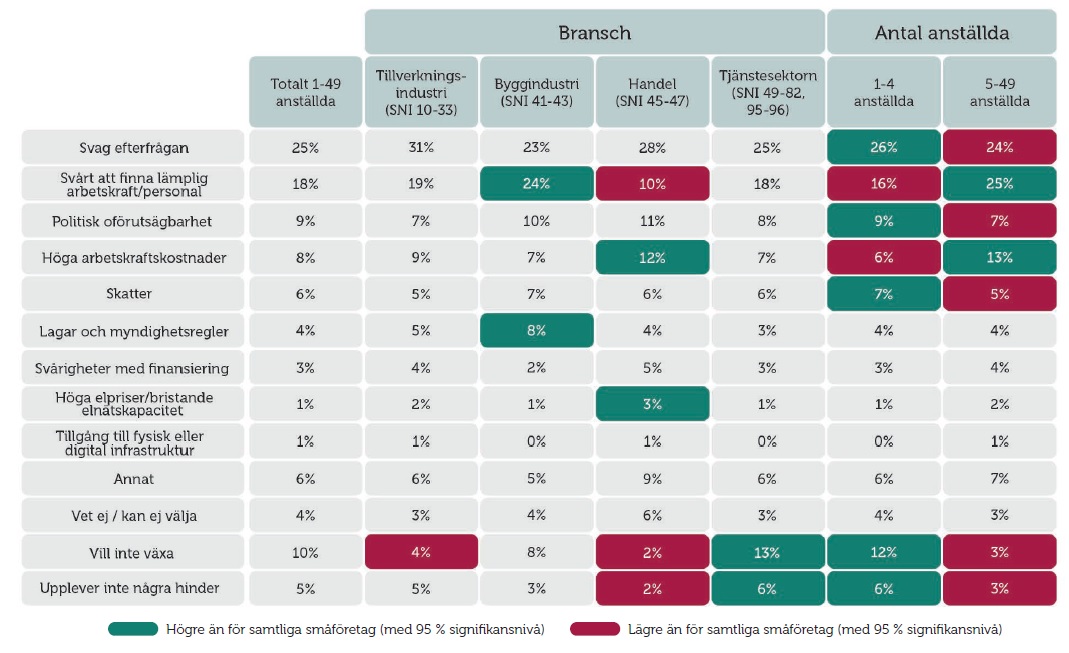

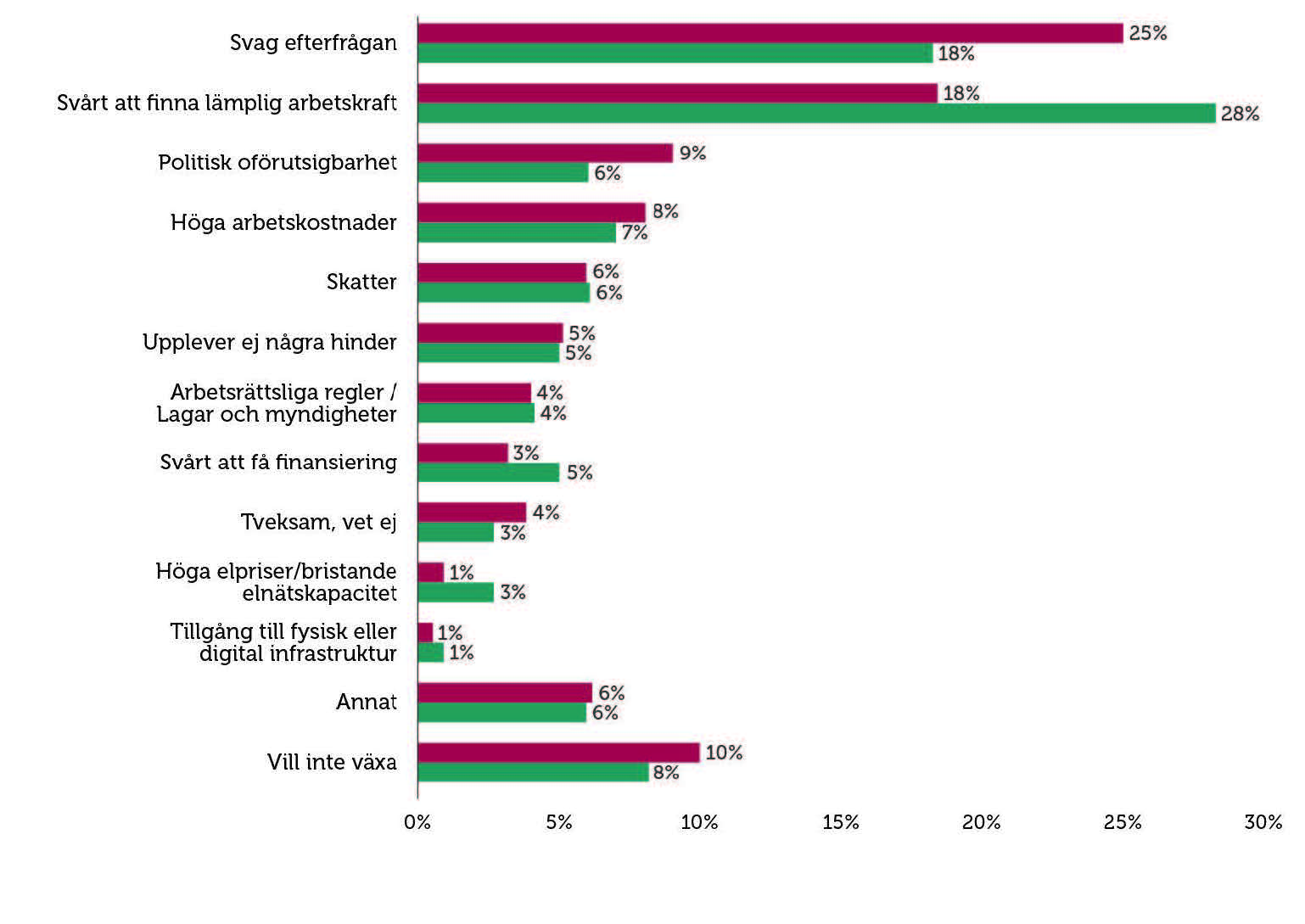

Tillväxthinder – svag efterfrågan det största hindret för expansion

Svag efterfrågan är det största hindret mot expansion för 25 procent av företagen, vilket gör att svag efterfrågan går om brist på lämplig arbetskraft som det största tillväxthindret i årets mätning. etta är ett tydligt skifte jämfört med de senaste årens mätningar där bristen på lämplig arbetskraft dominerat som det främsta tillväxthindret. Den svaga efterfrågan är mer framträdande idag än vid de två senaste konjunkturnedgångarna under pandemiåren 2020–2021 och den globala finanskrisen 2008–2009.

Svårigheter att hitta lämplig personal hamnar på andra plats med 18 procent av företagen som uppger det som sitt främsta tillväxthinder. Utmaningarna med att hitta arbetskraft bedöms som störst inom byggsektorn där 24 procent anser att bristen på arbetskraft är deras största tillväxthinder, medan i handelsföretagen är samma andel endast 10 procent. Inom handeln är det fler företag som anger att kostnaden för att anställa är det största hindret för att växa än det är företag som anger brist på lämplig arbetskraft som största tillväxthinder.

På tredjeplats kommer politisk oförutsägbarhet, som är ett större bekymmer för de minsta arbetsgivarna (1–4 anställda) än för de lite större (5–49 anställda). Ett resultat som speglar hur svårt det är för småföretagare att navigera i ett föränderligt politiskt landskap. Företagare gillar förutsägbarhet, men det betyder inte att politiken inte kan eller bör genomföra strukturellt viktiga reformer som stärker företagens ekonomiska bärkraft och konkurrenskraft. Det som krävs är att nya regler och lagar tar hänsyn till hur de påverkar småföretagen. Beslutsfattare på alla nivåer måste respektera principen att i första hand prioritera det småskaliga perspektivet vid utformningen av lagstiftning och myndighetsutövning. Detta möjliggör för småföretagare utan expertkunskaper eller heltidsanställda jurister, ekonomer eller hållbarhetsexperter att klara av och leva upp till regelverket. Annars riskerar vi att fastna i en ordning där småföretagen inte kan, vill eller vågar expandera verksamheten med risk för att göra fel och straffas för det.

Höga arbetskraftskostnader kommer in på fjärde plats i årets undersökning och det är störst problem i handeln, där 12 procent upplever det som sitt största tillväxthinder. Det är även ett större tillväxthinder för de lite större arbetsgivarna (5–49 anställda) som börjat växa och som redan har högre arbetskraftskostnader än de mindre arbetsgivarna (1–4 anställda). Det är ett resultat som tydliggör att höga arbetsgivaravgifter är ett stort problem som hindrar småföretag från att expandera sin verksamhet till att bli ett medelstort företag.

Småföretagens största hinder för att växa 2024

Småföretagens största hinder för att växa 2024, jämfört med 2023

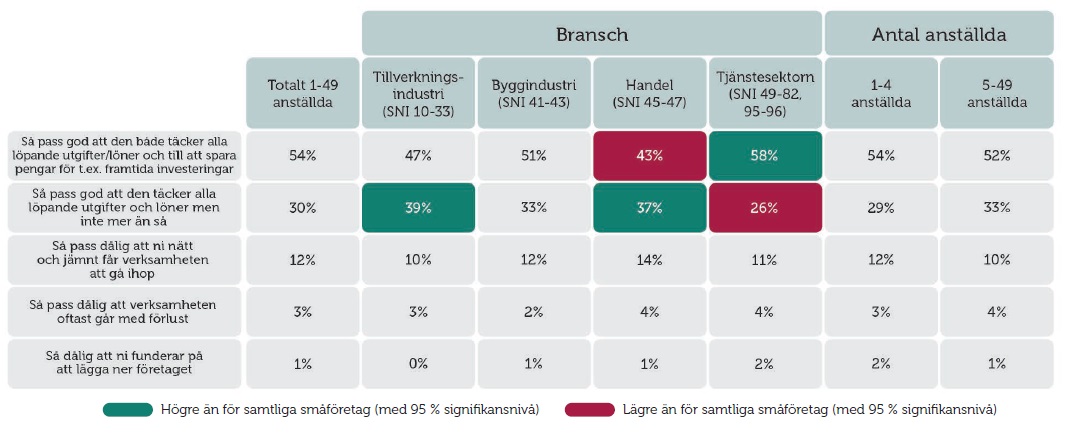

Lönsamhet

Trots att småföretagen genomlevt två kriser på bara fyra år (pandemin och kostnadskrisen som vi är på väg att lämna bakom oss) anser ändå åtta av tio småföretag att företaget har en god lönsamhet, oavsett branschtillhörighet. Hälften av företagen anser att lönsamheten är så pass god att de kan spara till framtida investeringar, men inom handeln är den andelen bara fyra av tio. Något oroväckande svarar lite mer än var tionde företag att de nätt och jämnt får verksamheten att gå ihop. Totalt sett svarar 16 procent av företagen att de har en dålig lönsamhet, varav 4 procent har en så dålig ekonomi att företaget riskerar konkurs eller att de läggs ned. Att det är tufft för många småföretagare att få ekonomin att gå runt är välkänt, men med kombinationen av en kostnadskris och svaga efterfrågan har situationen förvärrats ytterligare för många företag.

Småföretagens beskrivning av lönsamheten i företaget, våren 2024

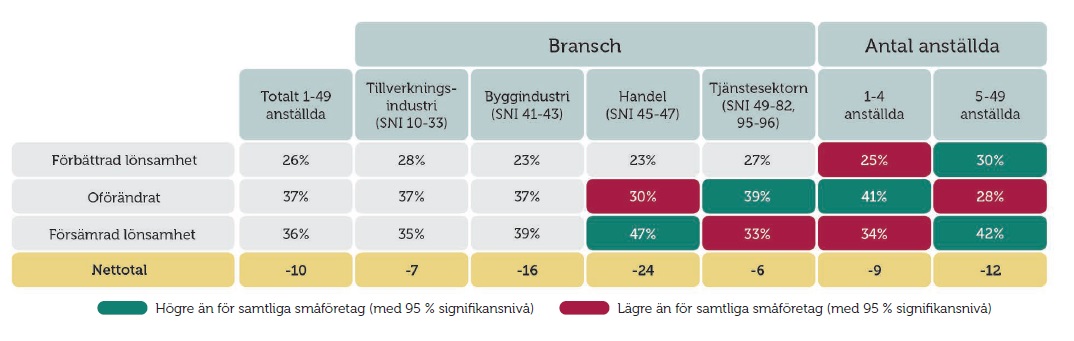

Tittar man på förändringen i lönsamhet det senaste året ser man att den nedåtgående trenden fortsätter. I årets barometer svarade 36 procent att lönsamheten har försämrats de senaste tolv månaderna medan 26 procent uppgav att den förbättrats, det innebär att skillnaden mellan de som upplevt en försämring och de som upplevt en förbättring är större nu än under pandemin. Sämst lönsamhetsutveckling har man haft inom handeln, där nästan vartannat företag rapporterar en försämrad lönsamhet.

Sammantaget har de små (1–4 anställda) och de stora (5–49 anställda) arbetsgivarna upplevt ungefär samma försämring av lönsamheten netto, men spridningen är större hos de större arbetsgivarna. De mindre arbetsgivarna svarar i högre utsträckning att deras lönsamhet varit oförändrad.

Utveckling av lönsamheten i småföretag senaste året

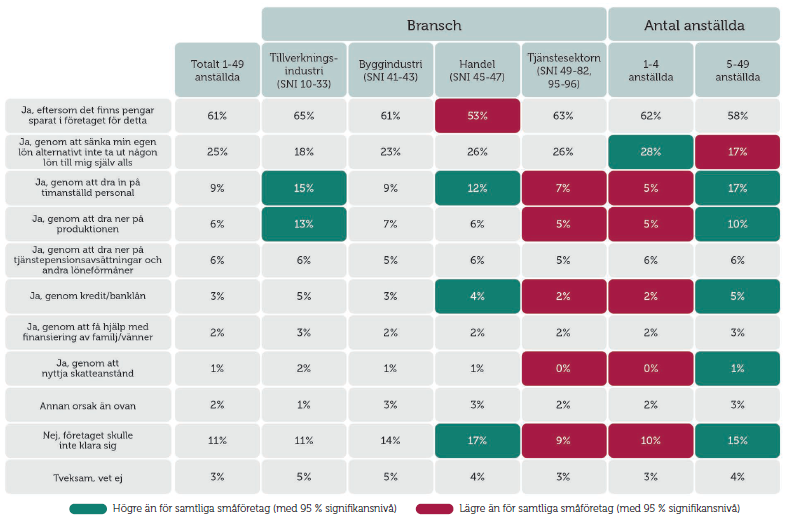

Allt svårare att klara likviditeten med sparade medel

Högre kostnader och en lägre efterfrågan har gjort att över 10 procentenheter färre småföretag har sparade medel kvar att hantera sin likviditet med, jämfört med fjolårets undersökning.

I förra årets Småföretagsbarometer uppgav 73 procent att de hade sparade medel i företaget för att hantera lägre intäkter, i årets undersökning har den andelen minskat till 61 procent. Hårdast drabbade är företagare inom handeln där endast 53 procent svarar att de har sparade medel i företaget för att hantera minskade intäkter. Även handeln utmärker sig med 17 procent som svarar att de inte skulle klara sig alls vid halverade intäkter i tre månader, jämfört med 11 procent för alla företag. Företagare inom tjänstesektorn klarar sig bättre där svarar endast 9 procent att de inte skulle klara sig med halverade intäkter i tre månader utan att gå i konkurs.

Tillverkningsindustrin utmärker sig genom att i betydlig högre uträckning svara att de skulle dra ned på produktion och timanställd personal för att hantera minskade intäkter. Men även handeln skulle behöva dra ned på sin personal i högre utsträckning än genomsnittet.

Som en konsekvens av att färre företag har sparade medel i företaget svarar fler företagare att de själva skulle behöva gå ned i lön för att hantera lägre intäkter, upp från 18 procent förra året till 25 procent i årets undersökning.

Det är betydligt vanligare att dra ned på den egna lönen bland de minsta arbetsgivarna, där 28 procent av de med 1–4 anställda svarar att skulle behöva dra ned på lönen och bland de med 5–49 anställda är det endast 17% som skulle behöva dra ned på den egna lönen.

Skulle ditt företag klara tre månader med hälften av de budgeterade intäkterna utan att gå i konkurs?

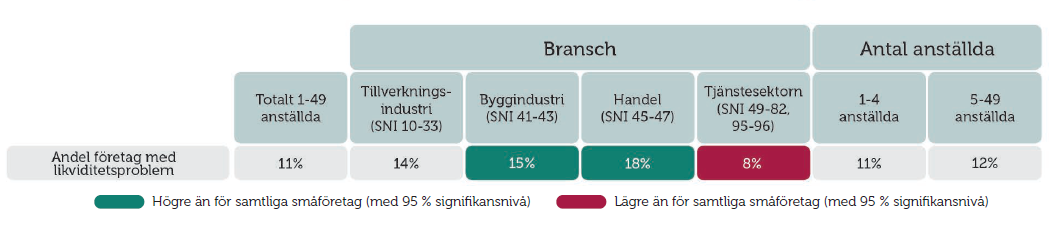

En av tio har haft likviditetsproblem det senaste året

I de två hårdast drabbade branscherna, bygg och handel har också flest företag haft likviditetsproblem. Bland handels- och byggföretagen svarar 18 procent respektive 15 procent av företagen att de haft likviditetsproblem det senaste året, jämfört med snittet för alla företag som är 11 procent. Tjänstesektorn har å andra sidan klarat sig bättre än snittet med endast 8 procent som svarar att de haft likviditetsproblem.

Andel småföretag med likviditetsproblem, som svårigheter att betala räkningar och andra utgifter, under de senaste 12 månaderna

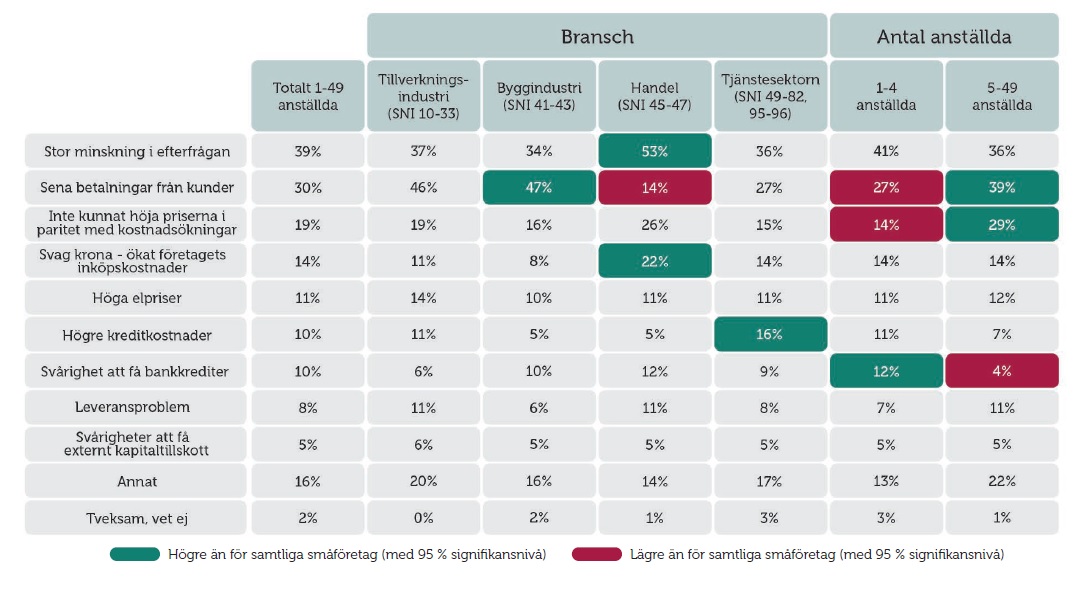

Svag efterfrågan den vanligaste anledningen till likviditetsproblem

Det är tydligt att lågkonjunkturen slagit till med full kraft mot småföretagen när fyra av tio företag svarar att de haft likviditetsproblem på grund av svag efterfrågan, vilket är 12 procentenheter fler än förra året. Handeln har haft det särskilt tufft, där svarar mer än vartannat företagen att de haft likviditetsproblem för att efterfrågan har minskat kraftigt.

Svårigheter att få banklån och att hantera högre kreditkostnader har ökat något det senaste året medan ökade inköpskostnader på grund av en svag krona har minskat något jämfört med fjolåret. Samtidigt har fler företag haft svårt att höja sina priser i paritet med sina kostnadsökningar.

Byggindustrin sticker ut som den bransch där sena betalningar från kunder varit det största problemet, 47 procent av byggföretagen har haft problem med sena betalningar jämfört med 30 procent för alla företag och endast 14 procent för handeln. Tjänstebranschen är den bransch som haft störst problem med höga kreditkostnader.

De minsta arbetsgivarna (1–4 anställda) har störst problem med att låna där 12 procent uppger det som ett likviditetsproblem, medan endast 4 procent av de med 5–49 anställda rapporterar problem med bankkrediter som ett likviditetsproblem. De större arbetsgivarna har i stället betydligt större problem med sena betalningar från kunder och att kunna höja sina priser för att kompensera för ökade kostnader.

Huvudanledningen till att likviditetsproblemen uppstod