Produktivitetskarusellen: Så kan skattesystemet stärka tillväxten

Syftet med denna rapport är att översiktligt beskriva grunden för skattesystemet, vad produktivitet avgörs av och höjning av den innebär, skillnader på incitament och funktionssätt i privat respektive offentlig sektor, och hur dessa skillnader spelar roll ur skattepolitiskt perspektiv.

Rapporten avslutas med ett antal frågeställningar om den framtida utvecklingen, och konkreta förslag på förändringar av beskattningen för att främja ökad produktivitet.

Sammanfattning

Produktivitet, hur mycket som produceras i ekonomin med en given mängd insatser, är av central betydelse för ett lands välstånd. Särskilt viktigt är hur produktiviteten kan höjas – att vi kan få mer nyttigheter med samma eller mindre resurser – är en nyckelfaktor för ekonomisk utveckling och tillväxt.

I denna rapport undersöks skattesystemets betydelse för produktivitetsutveckling, särskilt med fokus på Sverige.

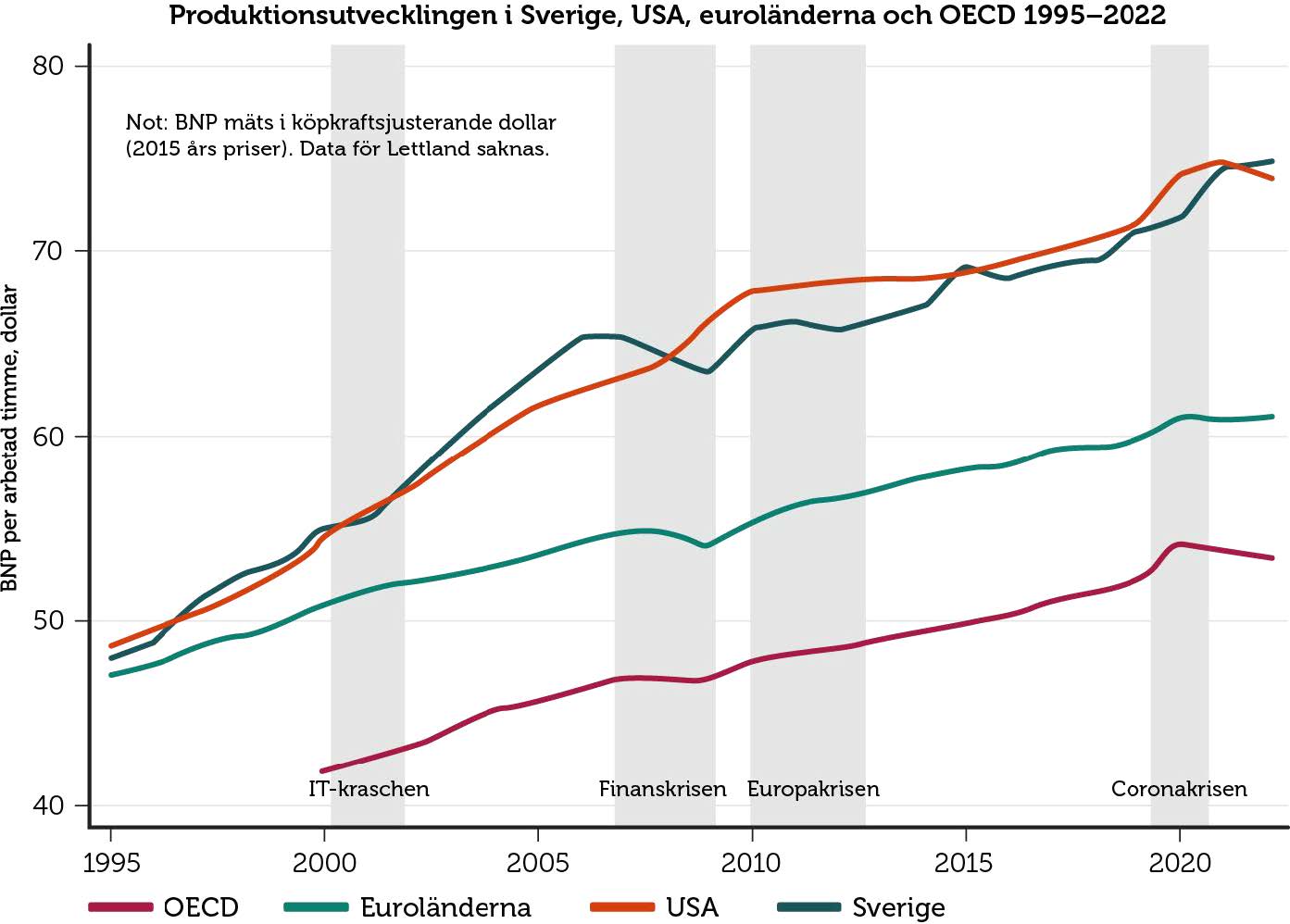

Produktivitetstillväxten påverkas av ett flertal faktorer, som investeringar i humankapital, materiella och immateriella tillgångar, och måttet totalfaktorproduktivitet. Produktivitetsutvecklingen i Sverige, i synnerhet i näringslivet, var mycket god mellan mitten av 1990-talet och finanskrisen 2008–2009. Därefter har den avtagit, vilket har skett i stora delar av västvärlden. Betydande skillnader finns dock mellan olika branscher.

Intresset för produktivitet och produktivitetsutveckling har ökat markant de senaste åren. Regeringen har tillsatt en kommission med uppdrag att studera produktivitet, som nyligen har publicerat ett delbetänkande. Slutbetänkandet ska överlämnas hösten 2025.

Produktivitet höjs genom ett entreprenöriellt drivet samspel mellan innovationer, höjt humankapital, ökat värdeskapande genom immateriella tillgångar, och förbättrad företagsstruktur. Alla dessa faktorer påverkas av skattesystemet.

Tekniska innovationer främjas genom goda skattevillkor för företags investeringar. Humankapitalet stärks genom god kvalitet i utbildningssystemet, låga marginalskatter på arbete, särskilt högkvalificerat arbete, och incitament för kontinuerliga investeringar i anställdas utbildning under arbetslivet. Immateriellt värdeskapande stärks genom gynnsamma skattevillkor för investeringar i forskning, utveckling, innovation och spridning av resultaten av dessa insatser. Skattesystemet kan främja en välfungerande företagsstruktur genom att minska skattekilarna för jobbskapande, underlätta omstruktureringar och ge goda villkor för produktiva företag att växa och skala upp sina produktiva affärsmetoder och -modeller.

Företagarna vill i denna rapport, utifrån ekonomisk forskning, peka på ett antal förändringar i skattesystemet som skulle ge potential för ökad produktivitet i svensk ekonomi:

- Sänka den statliga inkomstskatten, sänka inkomstskatterna i lägre inkomstklasser och minska avtrappningen av jobbskatteavdraget.

- Utöka expertskatten, genom att sänka det s.k. beloppskravet och förlänga giltighetstiden.

- Främja ökat entreprenörskap genom att förbättra skattereglerna för ägarlett företagande.

- Säkerställa tydligare i lagstiftningen och bokföringsreglerna att arbetsgivares kostnader för anställdas utbildning är avdragsgilla och hur sådana investeringar kan skrivas av över tid.

- Införa en extra skattereduktion för kostnader för personalutbildning som immateriell anläggningstillgång.

- Förbättra investeringsklimatet genom stärkt rättssäkerhet, bland annat genom att införa krav på påvisat uppsåt eller grov oaktsamhet för att skattetillägg ska kunna påföras och att öka möjligheterna att få bindande skattebesked som inte kan rivas upp av Skatteverket retroaktivt.

- Minska skevheten i beskattningen av eget respektive lånat kapital, exempelvis genom att införa ett avdrag för ökning av det egna kapitalet, motsvarande ränteavdraget för lånat kapital.

- Sänka bolagsskattesatsen, så att Sverige ligger vid eller nära det internationella kravet på 15 procent effektiv bolagsskatt.

I rapporten diskuteras också hur produktivitet i offentlig sektor kan höjas och de begränsningar som EU:s statsstödsregler innebär för möjliga reformer.

Inledning

Produktivitet är enligt modern ekonomisk forskning den avgörande faktorn för ekonomisk tillväxt över tid. Produktivitet innebär i korthet hur mycket önskvärda produkter och tjänster man får ut av en given mängd insatser. Att öka produktiviteten innebär således att man kan få ut mer för lika mycket eller mindre insats, oavsett om insatsen är människors arbete, kapital, råvaror, eller någon annan definierad faktor.

Ett vanligt sätt att bryta ner produktivitet är i tre mått: arbetsproduktivitet (output per arbetad timme eller per anställd), kapitalproduktivitet (output i relation till kapitalinsatser, som maskiner eller byggnader) och ”residualmåttet” totalfaktorproduktivitet (TFP, hur effektivt alla inputfaktorer används för att producera output).

Länder med högre produktivitet har högre realinkomster, högre tillväxt och lägre inflation. Människors ekonomiska standard ökar när de kan konsumera mer utan att behöva arbeta mer eller avstå konsumtion i nuet för att spara till framtida kapitalinvesteringar. Därtill ger den högre produktiviteten större utrymme för fritid, och korrelerar med högre nivåer av hälsa och välmående.

I ekonomisk forskning anses nivån av produktivitet avgöras av dessa faktorer:

- Innovation: skapande, spridande och användande av nya teknologier, arbetssätt och förbättringsmetoder

- Humankapital: befolkningens nivå av utbildning och kompetens, vilket spelar roll för både skapande av innovation och förbättrad användning av insatsfaktorer i produktion och arbete

- Marknadsstruktur: huruvida konkurrens och etableringsmöjligheter möjliggör för nya företag att omsätta innovationer i marknadsandelar och därmed ersätta sämre fungerande dito

- Basal infrastruktur: transportvägar, energiförsörjning, digital tillgång och telekommunikation, med mera.

- Institutioner: rättsstatlighet, förutsebarhet, frånvaro av korruption, välfungerande och neutrala domstolar, med mera.

För att produktivitet ska upprätthållas, och öka, krävs investeringar. Särskilt investeringar i immateriella tillgångar har en stark korrelation med produktivitet, då de har större externa effekter (spillover effects) än materiella tillgångar.

I flera länder har man noterat långsammare ökning av kapitalintensiteten (kapital per arbetstimme) och totalfaktorproduktivitet de senaste åren. Varför detta skett skiljer sig åt från land till land, men effekten är liknande: långsammare produktivitetsökning, och därmed långsammare välståndsökning för invånarna.

Det finns ett antal indikationer på att produktiviteten i den offentliga sektorns tjänster är stagnerande, i alla fall jämfört med det privata näringslivet, och sannolikt också i internationell jämförelse. Sjukfrånvaron är därtill högre och löneutvecklingen sämre. Med tanke på Sveriges vidsträckta offentliga sektor, borde produktivitetshöjningar i dess tjänster vara av stor betydelse, oavsett politisk ståndpunkt. Få belyser dock detta i den allmänna debatten.

Regeringen har tillsatt en Produktivitetskommission, som ska arbeta fram till 2025. Med tanke på att Sverige har relativt sett stora offentliga utgifter för både välfärdstjänster (vård-skola-omsorg osv.) och humankapitalanskaffning (genom ett omfattande och långtgående subventionerat utbildningsväsende), borde det vara av centralt intresse hur man kan höja produktiviteten i såväl privat som offentlig sektor.

Produktivitetskommissionen har nyligen publicerat ett delbetänkande, som till viss del berör skatter – om än i vaga ordalag. I betänkandet framhålls följande på skatteområdet:

- Den högsta marginalskatten på höga arbetsinkomster bör sänkas, genom att slopa avtrappningen av jobbskatteavdraget och att sänka den statliga inkomstskatten. En sänkning av den högsta marginalskatten motiverar i sin tur en översyn av olika undantag i skattesystemet.

- Beskattningen av förvärvsinkomster bör förenklas och ”sannolikt” sänkas för lägre inkomster. Grundavdraget, jobbskatteavdraget och förvärvsinkomstavdraget föreslås ersättas med en reduktion eller ett avdrag som är högre för arbetsinkomst och för äldre personer.

- Beskattningen av fåmansföretagare bör förändras, med beaktande av kapitalinkomstskatten på onoterade andelar respektive beskattningen av ISK-sparande (investeringssparkonto).

- Dagens omsättningsgräns för att tillämpa kvalificerade personaloptioner kan utgöra ett hinder för snabbväxande företag och bör ses över.

- FoU-avdraget bör förbättras.

- En höjning av avkastningsskatten på pensionskapital bör övervägas.

- Företagsbeskattningen kan behöva ses över med avseende på neutralitet mellan olika företags- och finansieringsformer. Särskilt pekas den olikformiga skattebehandlingen av lånat respektive eget kapital ut som problematisk.

- Den kommunala fastighetsavgiften bör göras om till en fastighetsskatt i linje med beskattningen av tillgångar på ett investeringssparkonto. En handfull andra förändringar av fastighetsbeskattningen föreslås också.

- Det bör utredas hur skattebasen för mervärdesskatten kan breddas och skattesatserna harmoniseras.

Kommissionen skriver uttryckligen att den kommer att återkomma med mer konkreta skatteförslag i huvudbetänkandet under nästa år.

Syftet med denna rapport är att översiktligt beskriva grunden för skattesystemet, vad produktivitet avgörs av och höjning av den innebär, skillnader på incitament och funktionssätt i privat respektive offentlig sektor, och hur dessa skillnader spelar roll ur skattepolitiskt perspektiv.

Rapporten avslutas med ett antal frågeställningar om den framtida utvecklingen, och konkreta förslag på förändringar av beskattningen för att främja ökad produktivitet.

Skatter och produktivitet

2.1 Vad är syftet med att ta ut skatt?

Vanligen anförs som huvudsakligt syfte med beskattning att det är nödvändigt för att finansiera statens och det offentligas utgifter. Ur det perspektivet blir det särskilt viktigt att, som den franske finansministern Jean-Baptiste Colbert (1619–1683) uttryckte det, ”plocka gåsen på sådant sätt att man får störst mängd fjädrar med minst mängd kackel” – ett annat sätt att uttrycka att skatteuttaget måste ses om legitimt av de skattskyldiga (annars uttrycks missnöjet genom protester, ”kackel”).

Ett skattesystem kan dock uppbära legitimitet, men vara ineffektivt ur samhällsekonomiskt perspektiv. Det kan handla om att systemet är byråkratiskt tungrott, krångligt, eller leder till att ekonomin fungerar illa, genom att verksamheter och beslut som är gynnsamma för den ekonomiska utvecklingen träffas av höga skatter, vilket minskar incitamenten för människor och företag att ägna sig åt sådana verksamheter eller fatta sådana beslut.

Det finns också skatter som motiveras av att man från politiskt håll vill omfördela ekonomiska resurser – och minska skillnader i disponibel inkomst mellan medborgare. Skatt på förmögenhet, progressiva inkomstskatter och olika typer av grundavdrag är exempel på delar av skattesystemet som, typiskt sett, är motiverade av att man vill minska höginkomsttagares och kapitalägares (”rikas”) behållning efter skatt, vilket är tänkt att göra fördelningen av resurser jämnare. (På utgiftssidan finns motsvarande konstruktioner, med till exempel behovsprövade bidrag, förmånstak i ersättningssystem, viktning av offentliga utgifter utifrån socioekonomiska faktorer, med mera.)

Ett annat syfte, som ofta tas upp i nationalekonomisk litteratur, är att skatterna ska internalisera externa kostnader. Externa kostnader är sådana som bärs av eller drabbar andra än de parter som är involverade i ett ekonomiskt utbyte. Ett vanligt exempel är miljöskadliga utsläpp: Eftersom luften är oägd och inte avgränsad, en så kallad allmänning, är det ekonomiskt rationellt för exempelvis en fabrik att låta utsläpp från produktionsprocesser gå ut i luften, i stället för att försöka rena eller minska utsläppen. Kostnaden för försämrad luft bärs av alla som andas in den, men vinsten av produktionen tillfaller fabrikens ägare. Detta kan man, åtminstone i teorin, försöka korrigera genom att belägga sådana utsläpp med en skatt, och därigenom öka incitamenten för fabrikens ägare att minska dessa.

Detta är ett exempel på skatternas handlingsdirigerande funktion: De ska uppmuntra till vissa beteenden, och bestraffa andra. Skattetypen punktskatter, som läggs på priset för konsumenter för vissa varor, är just tänkta att göra vissa varor dyrare, eftersom de anses skadliga – tobak och alkohol är de vanligaste exemplen. (En typ av punktskatter som används i andra syften är tullar, som tas ut vid import av varor, men oftast inte på grund av varornas eventuella hälsoskadlighet, utan av andra skäl – oftast för att gynna producenter i det egna landet genom att göra utländska konkurrenters varor dyrare. Detta kan, ska noteras, dock visa sig vara kontraproduktivt, i synnerhet i ekonomier där många insatsvaror för produktion behöver importeras.)

Inom mervärdesbeskattningen finns liknande handlingsdirigerande skatteskillnader. Lägre mervärdesskatt (moms) på böcker och tidningar, reparationer, förevisningar av naturområden och så vidare har till syfte att göra konsumtionen av dessa nyttigheter billigare. (Momssystemet är omfattande och komplext, och innehåller också differentieringar av skattesatser som är motiverade av andra skäl, till exempel fördelningspolitiska; att det är lägre moms på mat är inte motiverat av att staten vill att medborgarna ska äta mer, utan för att göra kostnaden för en basal nyttighet som livsmedel lägre för konsumenten.)

Detsamma finns inom även de löneskatter som benämns arbetsgivaravgifter (men som är skatter), med lägre nivåer för exempelvis personal inom forskning och utveckling, ungdomar, anställda i glesbygd eller i de allra minsta företagen. Dessa riktade sänkningar har gjorts för att staten anser att just dessa verksamheter behöver gynnas, av olika skäl.

Detta illustrerar en viktig poäng, som erkänns av alla, oavsett politisk uppfattning eller åsikt om lämplig nivå på skatterna: Skattesystemets utformning ger olika incitament för olika aktiviteter. Eftersom detta är allmänt vedertaget, leder det vidare till frågan: Hur kan skatterna ändras för att stärka incitamenten för vissa verksamheter och aktiviteter?

2.2 Produktivitet

Produktivitet är, enkelt sammanfattat, hur mycket man får ut av det man sätter in. Höjning av produktivitet innebär att man får ut mer av samma insats (eller samma resultat med mindre insats). Om en teknisk förbättring av en maskin i en tillverkningsprocess leder till att produktionen går snabbare, har produktiviteten höjts. Detsamma gäller om en förändring av ett sätt att arbeta gör en tjänst kan utföras bättre eller av färre anställda, om en effektivisering gör att en process kräver mindre energi, eller om förbättrad infrastruktur förkortar transporttider.

Ökad produktivitet är enligt den ekonomiska forskningen den faktor som sannolikt är viktigast för ökad tillväxt. Ökad tillväxt innebär att ett land och dess invånare blir rikare över tid.

Begreppen kan anses gå lite in i varandra. Tillväxt definieras också som ”mer för mindre”. Därför brukar produktivitet, och i synnerhet ökad produktivitet, studeras i separata produktionsfaktorer: arbete som utförs av människor, fysiskt kapital (som maskiner), finansiellt kapital, mark, men även immateriellt kapital. Dessa faktorer samspelar med varandra. Det finansiella kapitalet ligger till grund för att bekosta investeringar i de andra produktionsfaktorerna, men finansiellt kapital kan inte ensamt öka produktiviteten i det fysiska kapitalet – för det krävs humankapital. En tågräls vet inte själv var den bäst bör placeras eller hur den bör renoveras. En maskin kan inte själv tänka ut, beskriva, utforma och implementera en innovation av sig själv, utan det krävs människors initiativ för en sådan process.

Stärkt humankapital är således en nyckelfaktor för ökad produktivitet. Ökat humankapital – att människor lär sig att arbeta mer produktivt och att ta fram och i ekonomin omsätta innovationer – är därför något som kräver kontinuerliga investeringar. Men det betyder inte att produktiviteten höjs genom enkom investeringar i ökat humankapital. Tillväxt i arbetsproduktivitet, alltså produktion per arbetsinsats, påverkas av dels kapitalfördjupning (ökat kapital per sysselsatt), dels ökad andel kvalitetsjusterade timmar (arbetade timmar i ekonomin justerat för antagen produktivitet hänförlig till faktorer som ålder, utbildningsnivå och födelseland), dels ”restmåttet” totalfaktorproduktivitet (TFP), som återspeglar den långsiktiga teknologiska utveckling i ekonomin som inte fångas av de andra måtten.

Sveriges regering definierar produktivitet som ”effektiviteten i ett lands produktion”, och ”hur mycket värde som skapas i förhållande till insatsen”. Ett lands produktion ses som ”en produkt av dess arbetsproduktivitet och antalet arbetade timmar”.

Resurser är knappa, och har alltid alternativa användningsområden. I ett företag ställs man kontinuerligt inför beslut om hur investeringar ska göras. Ska överskottet från föregående år användas till att höja de anställdas löner, anställa fler, låta alla anställda gå en vidareutbildningskurs, öppna en ny butik eller fabrik, köpa in fler maskiner, underhålla eller förbättra de befintliga maskinerna, betala av lån, göra mer marknadsföring, utdelning till aktieägare, en kombination av åtgärder – eller något annat?

Eftersom produktionsfaktorerna ständigt samspelar, och det som benämns som ”kapital” är heterogent, måste varje företag fatta dessa beslut utifrån sina egna förutsättningar. Det gäller oavsett om företaget är frisersalongen på hörnet eller AB Volvo. Denna process är oförutsägbar, dynamisk, och i grunden en kontinuerlig upptäcktsresa.

På grund av detta skiljer sig produktivitetsutvecklingen åt mellan olika branscher och sektorer, beroende på vilken tidsperiod som studeras. Under exempelvis perioden 1998–2018 var förändringarna i arbetsproduktivitet högre inom tillverkningsindustrin än i näringslivet som helhet. Även inom tillverkningsindustrin skiljde sig produktivitetstillväxten i olika branscher åt under perioden. Telekommunikation, elektronik och motorfordonstillverkning hade snabbast produktivitetstillväxt, medan byggsektorn hade en internationellt sett låg ökning av TFP. En nylig rapport från Almega påvisar att tjänstesektorns betydelse för produktivitetsutvecklingen i ekonomin är större än statistiken påvisar, genom tjänstesektorns betydelse för nyanländas insteg på arbetsmarknaden och att digitala tjänster inte vägs in i produktivitetsstatistiken tillräckligt mycket.

1995-2007 hade Sverige stark produktivitetsutveckling jämfört med andra jämförbara länder. Sedan finanskrisen 2008-09 har produktivitetsutvecklingen varit svagare, i hela västvärlden, men Tillväxtanalys konstaterar att Sverige hade en större ökning av TFP 2010-2016 än andra länder.

Diagrammet nedan visar att produktivitetsutvecklingen i Sverige förvisso har varit lägre sedan finanskrisen än decenniet innan den, men att Sverige ändå har utvecklats väl.

För att produktiviteten ska fortsätta öka, krävs emellertid kontinuerliga reformer – som ger effekter för såväl privata företag som produktionen i offentlig sektor.

2.3 Offentlig och privat sektor

I den privata sektorn är den ovan beskrivna processen mer mångfacetterad, eftersom den bygger på konkurrens, och har i grunden andra incitamentsstrukturer än offentlig sektor. Konkurrensen i den privata sektorn gör dess dynamik mer oförutsägbar – en grundpoäng med offentlig sektor är att den är styrd av byråkrati och politiska beslut. Syftet med detta är att den offentliga sektorns produktion – som vi oftast förknippar med tjänster, såsom vård, utbildning eller omsorg, men som tidigare även har varit inriktad på produkter (och alltjämt är så i en hel del ekonomier runtom i världen) – ska vara förutsägbar för medborgare. Den privata sektorn erbjuder en större mångfald och innovation – men också mindre förutsägbarhet – medan den offentliga sektorn i alla fall på papperet ska vara mer förutsägbar, till priset av att den är mindre dynamisk, mer benägen till stagnation, och mindre nyskapande.

Anledningen att det är på detta sätt har till stor del att göra med skillnaden i incitament i privat respektive offentlig sektor. I privat sektor, grundad i fri företagsamhet och fri konkurrens, belönas de företag som tar fram produkter och tjänster som konsumenterna väljer, enkelt uttryckt. Kvittot på att man drivit sin verksamhet väl är ekonomiskt överskott – vilket kan uppnås på olika sätt, beroende på om man betraktar processen på kort, medellång eller lång sikt. På kort sikt kan vinst (ekonomiskt överskott) uppnås genom att företaget tagit fram en ny produkt eller tjänst som säljer stort. På medellång sikt, när andra företag börjat konkurrera med liknande produkter eller tjänster, krävs att företaget lyckas bredda eller förnya sig för att behålla marknadsandelar och fortsätta gå med vinst. Om det går bra, kan företaget på längre sikt uppnå en marknadsledande ställning. För det krävs generellt, på en marknad med konkurrens, att produkterna eller tjänsterna som företaget erbjuder håller en så pass hög kvalitet och är så pass efterfrågade att det blir svårt för andra att konkurrera. Att nå dit kräver ett intrikat samspel mellan olika produktionsfaktorer. Ett företag som Ikea har kunnat bli så pass stort genom att balansera investeringar i produktion, transport, marknadsföring, produktutveckling och varumärkesbyggande med mindre synliga faktorer, som hantering av finansiellt kapital och markägande (när ett Ikea-varuhus etableras brukar marken runt det öka påtagligt i värde genom att andra verksamheter etablerar sig i närheten, vilket ger Ikea avkastning på ägandet av den marken).

Verksamhet i offentlig sektor har inget eget incitament att expandera, i bemärkelsen att ta marknadsandelar. Politiska beslut kan förstås göra att så sker ändå, men den byråkratiska organisation som styr offentlig sektor har inga inbyggda drivkrafter att växa. Produktion i offentlig sektor har därmed inte heller några inbyggda drivkrafter att effektiviseras, eftersom det (typiskt sett) inte finns någon konkurrens att ta hänsyn till, och inte heller någon anledning att eftersträva vinst. Detta påverkar, och påverkas av, kapitalstrukturen i offentlig sektor. Vanligen finansieras offentlig sektors produktion till största del av skattemedel, och incitamenten att både redovisa och hantera verksamhetens tillgångar på ett sätt som genererar avkastning är väsentligt mindre än i privat sektor. Med i princip en enda finansieringskälla, där finansieringsbesluten är politiskt och inte marknadsmässigt grundade, och en frånvaro av konkurrens som skulle driva fram en annan hantering av kapitalet, är förutsättningarna för investeringar väsentligt annorlunda.

Denna skillnad i kapitalstruktur och incitament leder till en annan, och potentiellt större, utmaning vad gäller produktivitetsutveckling i den offentliga sektorn. I ekonomisk forskning är det en vedertagen utgångspunkt att tjänsteproduktion i offentlig sektor lider av ”Baumols kostnadssjuka” (efter nationalekonomen William Baumol). Denna innebär att kostnaderna kontinuerligt stiger, i takt med att löner ökar, medan produktiviteten förblir oförändrad, eller i alla fall ökar i lägre takt än i privat sektor. För att komma ur detta dilemma, behöver det offentliga beslutsfattandet identifiera sätt att höja produktiviteten i offentlig sektor (se mer nedan).

Så länge offentlig sektors produktion styrs av politiska beslut, blir det en fråga för politiken att hantera. I ett land som Sverige, med en relativt omfattande offentlig sektor, blir därför frågan om produktivitetshöjning i offentlig sektor än mer pregnant.

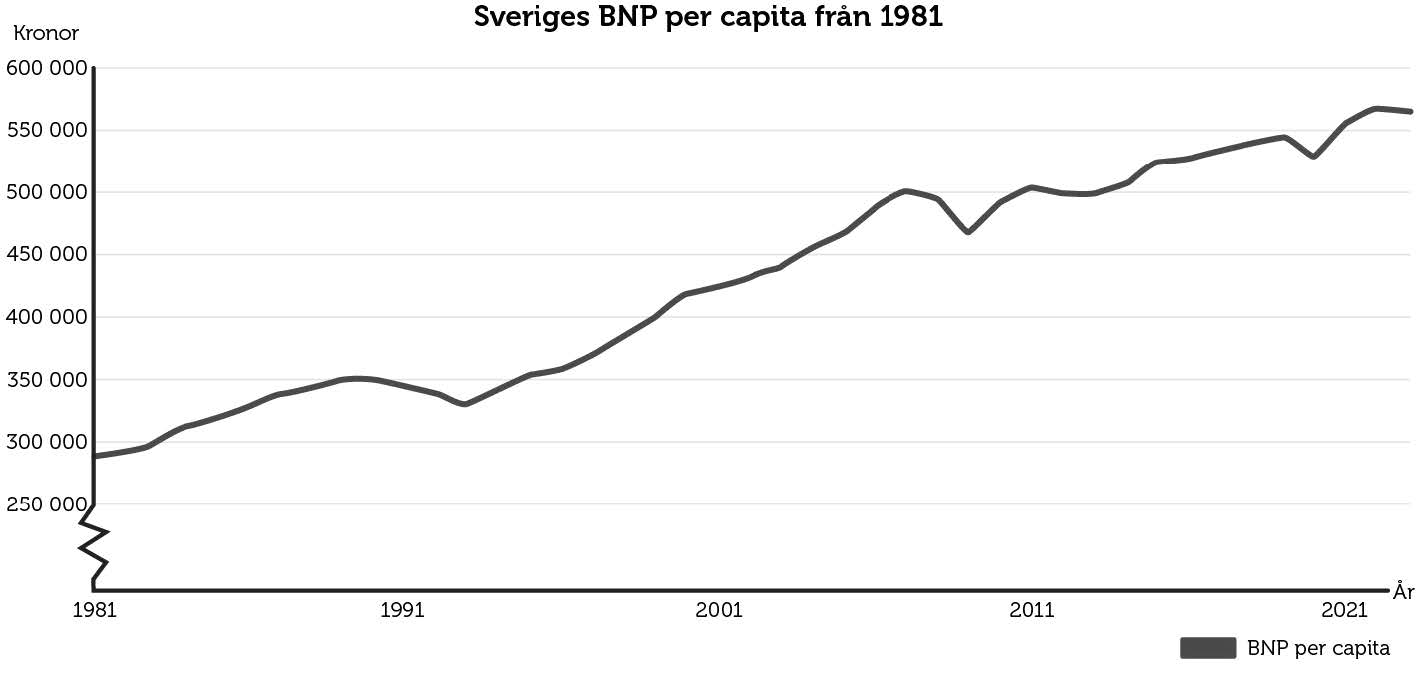

Att Sverige har haft en jämförelsevis svag utveckling av BNP per capita bedöms bero på låg andel sysselsatta och avtagande produktivitetstillväxt. BNP per capita består av två beståndsdelar: arbetade timmar per capita och BNP per arbetad timme, där det senare är ett mått på produktiviteten. Måttet arbetade timmar påverkas starkt av hur väl arbetsmarknaden och kompetensförsörjningen fungerar. Särskilt påtagligt blir detta i arbetskraftsintensiva verksamheter, som tjänster i offentlig sektor.

Entreprenörskapsforum visade i en rapport 2020 hur måttet institutionell kvalitet på en ekonomi påverkar tillväxten. I rapporten konstateras att en stor offentlig sektor (size of government) är en hämmande faktor för tillväxt genom ökad institutionell kvalitet.

Denna motsättning mellan storlek på offentlig sektor och tillväxt kan förstås sägas bottna i en politisk avvägning. Det kan finnas skäl att minska omfattningen av den offentliga sektorn för att främja ökad tillväxt. Oavsett storleken på den offentliga sektorn, är det emellertid av intresse hur dess produktivitet kan höjas.

2.4 Produktivitet i offentlig sektor

Den mesta forskningen om produktivitet har varit inriktad på, och utgått från, det privata näringslivet. Sedan OECD 2016 lanserade den årliga konferensen Global Forum on Productivity har dock flera organisationer i samverkan med OECD uppmärksammat betydelsen av produktivitet i offentlig sektor. En sådan organisation är kanadensiska Center for the Study of Living Standards (CSLS), som två gånger om året ger ut rapporten International Productivity Monitor (IPM). I 2017 års vårutgåva av IPM, som byggde på den första Global Forum-konferensen, berördes frågan om hur produktivitet i offentlig sektor ska mätas. Forskarna tog upp fem faktorer som innebär problem/utmaningar: mått på insatser och bokföring av kostnader, standardisering och jämförbarhet av mått, resultatmått (på andra områden än skola och sjukvård), typologi/klassificering av verksamheter på mikronivå, och koordinering av produktivitetsmätning regeringar/stater emellan. Forskarnas slutsats var att måtten på såväl input som output i offentlig sektor alltjämt är outvecklade, och att detta försvårar för regeringar att utforma policyreformer som kan förbättra produktiviteten i offentlig sektor. Om man inte vet vad som fungerar bättre respektive sämre, är det svårt att dra några slutsatser om vad som bör göras, enkelt uttryckt.

De senaste åren har IPM-rapporterna publicerats i samverkan med det brittiska forskningsinstitutet Productivity Institute. Productivity Institute har det senaste året publicerat flera forskningsrapporter med inriktning på offentlig sektor.

Den offentliga sektorn producerar en stor mängd tjänster. Bortom det klassiska ”vård, skola, omsorg” finns transport och infrastruktur, högre utbildning och forskning, rättsväsende, polis och militärt försvar, kultur, myndighetsutövning, förvaltning och information. Med mera.

I länder där den offentliga sektorn utgör 40-50 procent av ekonomin, kan förstås ökad produktivitet ha påtagliga effekter – i synnerhet då mycket av tjänsteproduktionen i offentlig sektor per definition är enhetlig, och produktivitetshöjande förändringar därmed kan implementeras i bred skala.

Samtidigt lider offentlig sektors enhetlighet och storskalighet av det omvända problemet: Suboptimala eller illa genomtänkta förändringar som genomförs i stor skala kan göra mer omfattande skada innan den kan stoppas och reverseras. Om ett enskilt företag i en bransch testar en innovation i en ny produkt, och det misslyckas, är ingen stor skada skedd på makronivå (eller ens för företaget, om det har ett brett produktutbud). Om en dålig förändring införs genom lag i alla Sveriges skolor, kan konsekvenserna bli omfattande.

Samtidigt ska inte enhetligheten överdrivas, då den offentliga sektorn verkar på åtminstone tre nivåer: statlig, regional och kommunal. Beslutsvägarna och befogenheterna ser olika ut. Kvaliteten på utförandet av tjänsterna varierar därtill, regionalt och mellan olika myndigheter. Hur resurser används på mest effektiva sätt i offentlig sektor går också att se på olika sätt. En uppdelning är mellan teknisk effektivitet och fördelningsmässig effektivitet. Den förstnämnda handlar helt enkelt om att få maximal output för den input man ger. Den senare tar i beaktande inte enbart effektiviteten i resursanvändning i varje separat process, utan även vad medborgarna önskar vad den offentliga sektorn ska prioritera. Att utvärdera dessa respektive effektivitetsmått är väldigt olika processer.

Grunden till varför det är svårt att mäta produktivitet i offentlig sektor är att det inte finns en prismekanism, som kan sätta de producerade tjänsternas värde i relation till andra tjänster som kan köpas på marknaden. Om du fick betala för ditt barns skolgång ur egen plånbok, som andra tjänster (men i gengäld förstås betalade lägre skatt) – hur skulle du väga skolans kostnad mot, säg, att köpa en ny bil vart femte år i stället för vart tionde? Eller att bara åka på utlandssemester vart tredje år, i stället för varje?

Många reagerar instinktivt mot sådana resonemang, eftersom de gör basala välfärdstjänster beroende av betalningsvilja (och -förmåga). Men genom att ta ut priser ur bilden, tar offentlig sektor också bort en stor mängd information som konsumenters val på marknaden ger till privata företag vad gäller beslut om investeringar, produktion och marknadsföring. Priser är starka informationsbärare, i båda riktningar.

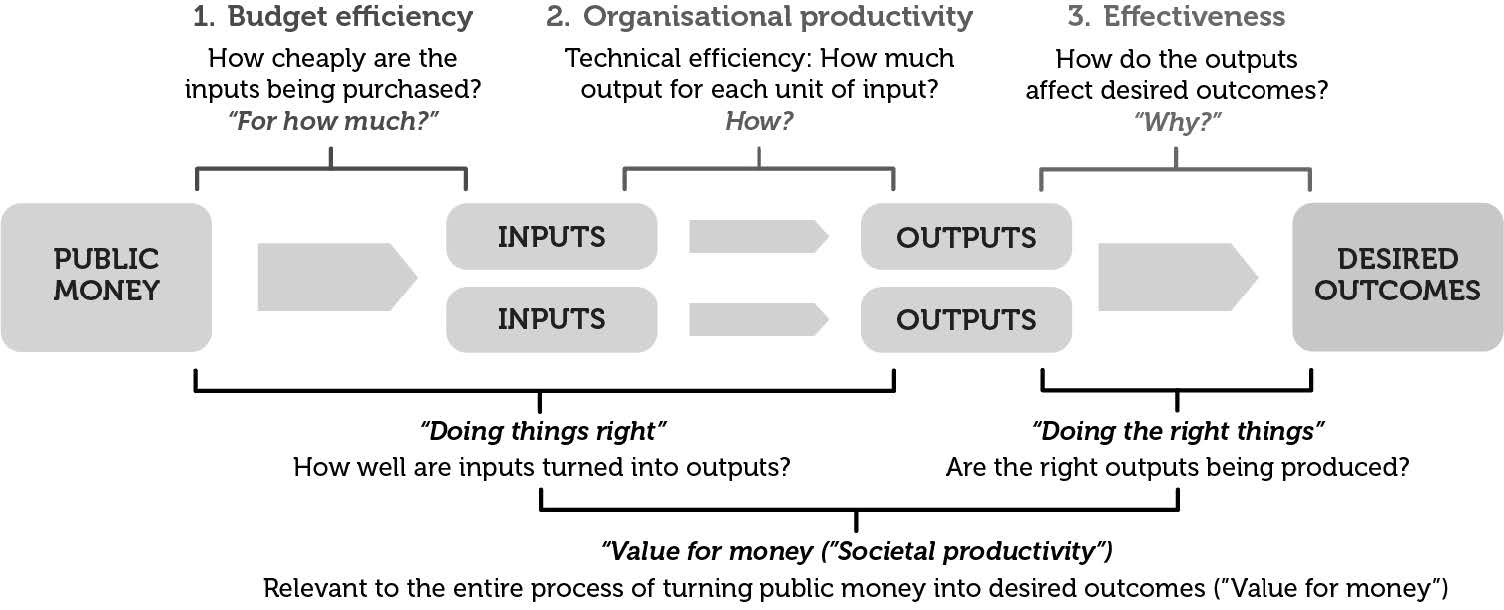

Produktivitet i offentlig sektor kan således inte enbart mätas i form av budgeteffektivitet (hur billigt tjänsterna kan produceras). Produktivitet i form av vilken output man får av en viss mängd input – till exempel arbetade timmar – är likaledes viktigt, och likaså om den output som produceras är i linje med vad ”kunderna” (medborgarna) önskar.

Figuren nedan kan illustrera produktionskedjan i offentlig sektor.

Figurens modell kan exemplifieras med sjukvården: Offentliga medel (public money) avsätts för vårdinsatser. Dessa medel används för att köpa in exempelvis verktyg och maskiner för operationer (inputs). Verktygen och maskinerna används när läkare utför operationer på patienter (outputs). Operationerna leder (förhoppningsvis) till att patienterna blir friska (desired outcomes).

Storleken på de offentliga produktionsenheterna ger också problem med att mäta produktivitet – och vilka som ska vara att ses som ”kunderna”. Ska ett statligt universitets produktivitet mätas på de anställda akademikernas forskningsresultat (och i så fall, mängd forskning eller kvaliteten?), studenternas nöjdhet, vilka kompetenser examinerade har med sig ut i arbetslivet, examinationsgraden, hur mycket lokalyta som behövs? Svaret är att det är en sammanvägning av dessa och ett flertal andra mått – varav många inte kvantifieras i dag.

Ett angränsande problem är att det i vissa fall saknas jämförelseobjekt i privat sektor. Militären är exempelvis inte konkurrensutsatt, och exempelvis universitets- och högskolesektorn likaså i låg utsträckning. Det är därmed svårt att mäta om produktiviteten i Försvarsmakten är högre eller lägre än den hade kunnat vara. Vissa jämförelser kan göras med andra länders liknande offentliga organisationer, men institutionella skillnader gör alltjämt jämförbarheten begränsad.

Mätningar av offentlig sektors produktivitet görs i ett antal länder. I Sverige har det skett sedan 1980-talet. 2006 publicerade Expertgruppen för Studier i Samhällsekonomi en rapport om kommunala verksamheters produktivitet och effektivitet. Även produktivitetsutvecklingen i det svenska näringslivet har analyserats, bland annat i Långtidsutredningen 2008, av Konjunkturinstitutets i dess lönebildningsrapport 2015 och av Tillväxtanalys 2021.

Det har funnits en debatt om värdet av att mäta produktion i offentlig sektor, bland annat i form av kritik mot det som kallas new public management, ett begrepp som oftast används för att beskriva styrningsmetoder i offentlig sektor som påminner om metoder som finns i privata företag. Det ligger utanför ämnet för denna rapport att gå djupare in på denna debatt, så vi stannar vid att konstatera att det utifrån forskning om produktivitet framstår som relevant att på något sätt mäta huruvida offentlig produktion sker på bästa tänkbara sätt, och att kontinuerligt utveckla metoderna för sådan mätning.

2.5 Skattesystemets påverkan på produktivitet

Forskning sammanställd av ekonomer verksamma vid OECD 2008 visade hur ett flertal skatter har betydelse för produktivitet.

- Bolagsskatt minskar TFP, särskilt i branscher med hög lönsamhet. Sänkt effektiv bolagsskattesats leder till högre ökning av TFP.

- Höga marginalskatter på inkomster hämmar långsiktig produktivitet, genom att minska drivkrafterna för entreprenörskap, som bidrar till ökad produktivitet (genom skapandet av nya företag).

- Skatteincitament för forskning och utveckling gynnar produktivitetshöjning på lång sikt, med störst effekt i forskningsintensiva branscher (även om effekten är måttlig).

- Sociala avgifter har negativ inverkan på TFP, särskilt i arbetskraftsintensiva branscher och i länder med utbredda kollektivavtal (där höga avtalade lägstalöner gör det svårt att överföra kostnaden för sociala avgifter på lönerna).

Av en studie från det franska forskningsinstitutet CEPII 2008 framgick att bolagsskatter har negativ effekt på produktivitet även på företagsnivå. Bolagsskatt minskar investeringar genom att öka kapitalkostnaden. Särskilt negativ är effekten för företag som är i en fas där man skalar upp mot den senaste spetstekniken. Mer nylig forskning har också visat att hög bolagsskatt hämmar mindre bolags produktivitetsutveckling, och att sänkningar av bolagsskatt har störst effekt för bolag beroende av eget kapital (cash constrained firms), vilket är vanligare bland mindre och nyare företag.

Fraser Institute i Kanada visade i en forskningsgenomgång 2021 att bolagsskatter leder till lägre grad av investeringar och entreprenörskap, vilket minskar arbetsproduktiviteten. Att låg investeringsgrad korrelerar med låg produktivitetsutveckling har även visats av OECD. Fraser Institute visar vidare att kapitalinkomstskatter också hämmar investeringar, eftersom de leder till att företagare behåller vinstmedel i företag i stället för att dela ut dem och göra andra, mer produktiva investeringar. Höga kapitalinkomstskatter minskar också incitamenten för entreprenörskap och innovation, vilka båda är viktiga faktorer för ökad produktivitet, eftersom kapitalinkomstskatter träffar vinster av framgångsrikt entreprenörskap. I likhet med OECD visade Fraser Institute också att höga marginalskatter på inkomster minskar produktivitetsutvecklingen, genom att göra det mindre lönsamt att arbeta och investera.

Även IMF har belyst hur skattesystemet och produktivitet hänger ihop. I en rapport 2017 pekade IMF på det är ett problem för produktivitetsutveckling om stater behandlar olika finansieringsformer olika skattemässigt, med beskattningen av lånat respektive eget kapital som exempel. För mindre företag är det av särskild vikt att kostnaden att efterleva skattelagstiftningen (compliance costs) är låg, och att eventuella skattelättnader ska riktas till nystartade bolag.

IMF citerar forskning som pekar på att produktivitet allmänt kan antas vara korrelerat med bolags storlek, men att mindre bolag som är i tillväxtfas kan vara högproduktiva, så länge inte skevheter på grund av dåligt utformade regelverk eller illa fungerande marknadsstrukturer hindrar dem. I utvecklingsekonomier kan reformer som minskar incitamenten att undvika skatt, exempelvis sänkta arbetsgivaravgifter och lägre bolagsskatter, minska svartarbete och därigenom öka produktiviteten, i synnerhet i mindre företag.

Av den ovan anförda kan vi konstatera, att den påverkan som skattesystemets utformning har på incitamenten för produktivitet och produktivitetshöjning skiljer sig åt för privat respektive offentlig sektor.

Vissa likheter finns. Om höga marginalskatter på arbetsinkomster minskar incitamenten att arbeta mer, kommer det att leda till minskat högkvalificerat arbetsutbud i både privat och offentlig sektor. I den mån det ökar incitamenten att i stället bedriva verksamhet som entreprenör, i bolagsform, har den faktorn större effekt i privat sektor, där entreprenörskap både är mer förekommande och ger högre avkastning.

Andra faktorer pekar på större skillnader. Investeringar i humankapital, exempelvis genom högre löner för högkvalificerade eller genom att bekosta fortbildningsinsatser för anställda, ger i ett privat företag potentiell avkastning för företaget genom ökad produktivitet. I offentlig verksamhet fattas sådana beslut om investering i humankapital utifrån andra faktorer, så som den politiska enhetens budgetprocess och -begränsningar, och avkastningskalkyler är nästan aldrig grund för sådana beslut. Detsamma gäller investeringar i annat kapital, exempelvis inventarier, maskiner och varumärke. Om grundutgångspunkten är att verksamheten ska fortgå, inte växa eller effektiviseras, finns få incitament att göra kapitalinvesteringar som höjer produktiviteten. Sådana beslut måste i stället komma från den politiska styrningsnivån.

Kanske mest påtaglig är denna skillnad när det avser innovationer. I byråkratiskt ledda processer finns svaga, om ens några, drivkrafter att innovera. I den mån en innovation tas fram inom offentlig sektor kan den inte testas genom marknadskonkurrens, utan att föregås av politiska beslut. Verksamheten är typiskt sett inte utformad för att ge tid, medel eller uppskattning för innovationer.

I privat sektor får ett företag avkastning på en innovation genom att den förbättring den medför kommer konsumenter till nytta, och därigenom ger ökade marknadsandelar (och därigenom ökad vinst). Det finns på konkurrensutsatta marknader således ett starkt incitament att få spridning av innovationer. Eftersom spridning av innovationer är en central faktor för att uppnå ökad produktivitet inte bara i det enskilda företaget, utan i samhällsekonomin som helhet, har offentlig sektor ett inbyggt problem i att vare sig incitament, beslutsvägar eller kapitalstruktur är formade för att gynna framtagande och spridande av innovationer. I privat sektor visar forskningen likaså att skatteregler som hämmar innovation är skadliga för produktivitetsutveckling och tillväxt.

Det ligger utanför denna rapports ramar att studera och ge förslag om alla aspekter av ökad produktivitet. Vad anbelangar offentlig sektor kan det konstateras att de produktivitetsaspekter av incitamentsstrukturen i privat sektor som är mindre betydelsefulla i offentlig sektor – konkurrens, entreprenörskap, varuproduktion, innovation, immateriella värden – trots allt kan innehålla viktiga policylärdomar för ökad produktivitet i offentlig sektor.

2.6 Begränsningar genom EU:s statsstödsregler

Det går att, utifrån befintlig statistik och rent nationella regler, tänka ut potentiellt produktivitetshöjande reformer i Sverige. Möjligheten att exempelvis sänka en skatt på ett riktat sätt eller ge mer förmånliga villkor till en viss sorts företag, är dock begränsad genom EU:s så kallade statsstödsregler.

Grunden för statsstödsreglerna är att medlemsländer inte ska kunna snedvrida konkurrensen på den inre marknaden, genom att ge offentliga stöd till vissa företag. Det handlar lika mycket om att upprätthålla neutrala regler som att förhindra att länder ”dopar” sina egna företag med skattepengar.

Statsstödsregler har varit en del av EU ända sedan grundandet, genom Romfördraget 1957. Det är också EU-kommissionens uppgift att se till att medlemsländerna följer reglerna. Huvudregeln är att statsstöd är förbjudet. Det innebär att medlemsländer inte får gynna företag genom till exempel bidrag, lån med förmånliga villkor, borgensåtaganden, garantier eller nedsättningar av hyror, avgifter och skatter.

Det finns dock undantag från förbudet mot statsstöd, där särskilda regler kan vara tillåtna. Om en stat vill införa särskilda regler måste det ofta godkännas av EU-kommissionen först. Ansökan om godkännande sker vanligen genom dialog mellan Regeringskansliet och kommissionens tjänstemän, innan regeringen föreslår lagstiftning i riksdagen.

Varför spelar detta då roll i denna rapport? Om en regering i ett EU-land kommer på exempelvis en skatteförändring som skulle öka incitamenten för produktivitetshöjande investeringar i det landet, är det inte bara att tuta och köra och införa den – om skatteförändringen avviker från den gängse beskattningen på området, och därmed riskerar att ge olika villkor för olika företag, behöver ändringen först godkännas av EU-kommissionen.

Regelverket är komplext, men kan enkelt beskrivas genom detta exempel: Om Sverige skulle vilja införa ett särskilt skatteavdrag för kompetensutvecklingsinsatser för anställda i företag inom byggbranschen, skulle det behöva först godkännas av EU-kommissionen. Om Sverige skulle vilja stärka incitamenten för högavlönade att arbeta mer genom att sänka den statliga inkomstskatten, skulle det däremot inte behöva skickas till kommissionen för godkännande.

Exemplet är inte avsett att kritisera statsstödsreglerna som sådana, utan enbart att visa att Sveriges möjlighet att genomföra potentiellt produktivitetshöjande reformer inte är legalt obegränsat.

Att höja produktiviteten

3.1 Investeringar i humankapital

Med tanke på att, som beskrivits ovan, humankapital är den mest centrala faktorn för produktivitet, behöver såväl skattesystemet som andra politiska styrmekanismer utformas på sådant sätt att investeringar i humankapital sker på mest ändamålsenligt sätt.

Humankapital som faktor för produktivitet kan ses på två sätt: dels hur ökning av produktivt humankapital från en viss given utgångsnivå kan uppnås bäst, dels hur befintligt humankapital kan lockas mellan olika länder. Den förstnämnda faktorn är huvudsakligen endogen, beroende på landets investeringar i formering av humankapital; den sistnämnda faktorn avgörs av exogena faktorer, alltså hur andra länders system för att bygga och attrahera humankapital ser ut.

Skatternas utformning spelar roll för individers och företags beslut att investera i ökat humankapital, såväl vad gäller utbudet av humankapitalhöjande verksamheter (specialisering, vidareutbildning, lärlingsprogram, etc.) som användandet av det formade humankapitalet (FoI-verksamhet i företag, högutbildade personers incitament att arbeta mer, avkastningen på risktagande, med mera).

Investering i humankapital har olika nivåer av avkastning beroende på hur de verksamheter där en persons humankapital sätts till bruk fungerar. I viss mån avgörs avkastningen av efterfrågan, men det påverkas också av en mängd andra faktorer: lönesättningsmodell, konkurrensen i den aktuella sektorn, internationell rörlighet för arbetskraften – och inte minst skattesystemet.

På utförande- och styrningssidan är formandet av humankapital, i formell mening genom utbildningsväsendet, nästan helt dominerat av det offentliga. Förskolor, skolor, högskolor och yrkesutbildningar är till överväldigande del drivna av staten och kommunerna. Även i de fall utförarna är privata aktörer, är de närmast helt finansierade av det offentligas skattemedel för den löpande driften. De är därtill hårt styrda sett till utbildningsinnehåll och läromål av statligt fastslagna planer.

En central del av utbildningssystemet borde vara att utförarna av utbildningsverksamheter, i synnerhet på högre nivåer, har incitament att utforma innehållet i utbildningen utifrån vilka kompetenser och kunskaper (alltså vilket humankapital) som efterfrågas på arbetsmarknaden. På så sätt skulle signaler från företag, liksom från arbetsgivare i offentlig sektor, om vad som kan höja produktiviteten kunna inkorporeras i utbildningarna. Detta kräver emellertid att incitament, informationsvägar och prismekanismer finns som kan möjliggöra en sådan kontinuerlig utveckling. Detta saknas i betydande grad i dag, och är något som skulle behöva reformeras (men det är inte ämne för denna rapport).

Avseende alla faktorer som påverkar produktivitet är det en bedömningsfråga huruvida det är främst staten och det offentliga eller det privata näringslivet som står för de viktigaste investeringarna. Vad gäller investeringar i inventarier, så som maskiner, och immateriella tillgångar, synes privata företag stå för de största investeringarna. När det gäller infrastruktur och humankapital står det offentliga för de största investeringarna (även om själva byggandet av t.ex. vägar och liknande fysisk infrastruktur utförs av privata företag, men med det offentliga som beställare). Forskning finansieras av både staten och företag, medan innovation främst sker inom privat sektor.

Denna analys av de respektive faktorerna är central för att kunna avgöra vilka förändringar av skattesystemet som kan ge vilka effekter för ökad produktivitet.

Låt säga att man skulle sänka bolagsskatten, för att – utifrån forskningens indikationer – öka investeringar och TFP, eller sänka kapitalinkomstskatten i syfte att främja entreprenörskap. Sådana åtgärder skulle öka produktiviteten i privat sektor, men inte påverka produktiviteten i offentlig sektor nämnvärt i direkt mening, eftersom den inte präglas av entreprenörskapsdynamik, och investeringar i den sker utifrån annan logik än i privat sektor.

Omvänt kan man betrakta investeringar som ökar humankapitalet i tjänstesektorer dominerade av offentlig sektor, som skola och äldreomsorg. Genom ökad arbetsproduktivitet i dessa sektorer kan betydande samhällsekonomiska vinster uppnås – och till sådana yrken sker formerandet av humankapital huvudsakligen i offentlig sektor (utbildningar på gymnasie- och högskolenivå).

Incitamenten för privata investeringar i det ordinarie utbildningssystemet är låga. Lärande, kompetensutveckling och formande av mer svårbeskrivet humankapital – exempelvis genom sociala nätverk, tyst kunskap och praktiska erfarenheter – sker emellertid dagligen på alla arbetsplatser. Denna del av humankapitalet ska inte underskattas; emellertid är den svår att mäta, jämfört med kvantitativa mått som exempelvis antalet sjuksköterskor som utexaminerats ett visst år eller hur stor andel av eleverna som går ut grundskolan med godkänt betyg i en viss andel ämnen.

Nyligen har det visats att svenska arbetsgivare är ledande i EU i att investera i sina anställdas vidareutbildning. Enkätdata från Eurostat tyder på att över 90 procent av företagen i Sverige tillhandahåller någon form av personalutbildning. Detta kan tolkas på olika sätt. Å ena sidan kan det ses som att företag och andra arbetsgivare har kommit långt i att inse betydelsen av kontinuerlig uppdatering och utökning av humankapital i form av fortbildning. Å andra sidan kan det ses som en indikation på att det offentliga utbildningsväsendet misslyckas i att ge tillräckliga kunskaper och tillräcklig kompetens, vilket framtvingar behov av privata investeringar (från arbetsgivarens sida) för att ”täcka upp”.

I princip all forskning om produktivitet tar upp stärkning av humankapital och kompetens som en nyckelfaktor. Att utforma skatteincitament för privata investeringar i humankapital har dock vissa utmaningar. Nedan beskrivs de relevanta begreppen mer ingående.

Avdragsrätt, skattereduktion och avskrivning

Avdragsrätt föreligger om en utgift får användas för att räkna av mot överskottet i näringsverksamheten. Vissa utgifter kan vara avdragsgilla, medan snarlika inte är det.

Även om en utgift inte är avdragsgill är den i många fall legitim, om den har som syfte att gynna bolagets verksamhet. Om näringsidkaren eller ägaren till företaget kan använda egendom inköpt för företagets pengar, ska hen förmånsbeskattas för användningen. Regelverket avseende dessa frågor är komplext.

Skattereduktion kan erhållas för en utgift om lagstiftningen särskilt pekar ut detta. Reduktionen minskar den enskildes skattesumma och beräknas automatiskt utifrån kontrolluppgift, dvs. man behöver inte ansöka om det. Några exempel är ROT- och RUT-avdrag (som kallas för avdrag men egentligen är reduktioner), skattereduktion för allmän pensionsavgift, för förnybar el och för gåvor.

Avskrivning kan även kallas avdrag för värdeminskning. Det innebär att näringsidkare får skriva av värdet av en inventarie över flera år. Avskrivning kan göras på tre sätt: omedelbart avdrag (hela summan skrivs av samma år, medges för inventarier med anskaffningsvärde upp till ett halvt prisbasbelopp eller inventarier med en ekonomisk livslängd kortare än tre år), räkenskapsenlig avskrivning (det skattemässiga avdraget ska motsvara avskrivningen i bokslutet, med 20-30 procent av anskaffningsvärdet) eller restvärdesavskrivning (det skattemässiga värdet och det bokförda värdet kan skilja sig åt, och högst 25 procent av anskaffningsvärdet får skrivas av). Dessa kan ses som förenklingsregel, huvudregel och specialregel. Även för avskrivning finns det en mängd särskilda regler att beakta.

Vad är en inventarie/tillgång?

Inventarier är tillgångar som behövs i verksamheten för att kunna driva den. Det kan till exempel vara maskiner som tillverkar olika produkter, verktyg, möbler, bilar, instrument, datorer eller en affärsinredning.

Tillgångar kan delas upp i omsättningstillgångar (exv. lager), finansiella tillgångar (exv. kontomedel) och anläggningstillgångar (exv. maskiner). En tillgång är identifierbar om den är avskiljbar, dvs. det går att avskilja eller dela av den från företaget och sälja, överlåta, licensiera, hyra ut eller byta den, antingen enskilt eller tillsammans med tillhörande avtal, tillgång eller skuld, eller uppkommer ur avtalsenliga eller andra juridiska rättigheter, oavsett om dessa rättigheter är överlåtbara eller avskiljbara från företaget eller från andra rättigheter och förpliktelser.

Vidare kan tillgångar också vara immateriella, t.ex. hyreskontrakt, goodwill, patent med mera. Dessa kan skrivas av med restvärdesavskrivning eller räkenskapsenligt, så länge alla skrivs av med samma metod. Immateriella tillgångar kan vara både omsättnings- och anläggningstillgångar. Immateriella anläggningstillgångar är icke-monetära tillgångar som saknar fysisk substans, dvs. de går ej att ta på. I princip är det endast detta faktum som skiljer dem från materiella tillgångar. Exempel på immateriella anläggningstillgångar är programvaror, licenser, patent och liknande rättigheter, modeller och prototyper eller egenutvecklade IT-system. Immateriella omsättningstillgångar är mer ovanliga, men kan vara t.ex. utsläppsrätter eller elcertifikat.

Avdrag för utbildningskostnader

Om en anställd går en kurs eller annan utbildning för att hålla sig à jour med utvecklingen inom sitt yrkesområde och för att kunna utföra sina arbetsuppgifter, är kursavgifter och litteratur för sådan utbildning som betalas av arbetsgivaren en skattefri förmån. För arbetsgivaren är kostnaderna avdragsgilla, i likhet med lön, inköp av utrustning o. dyl.

Kostnaden för en utbildning är avdragsgill för arbetsgivaren om den har ett direkt och omedelbart samband med den bedrivna verksamheten. Kriteriet för det är att det ska framstå som klart att det primära syftet med utbildningen är att uppfylla företagets behov, och inte ett privat behov hos den anställde. Det innebär att avdragsrätt kan finnas om den personliga fördel som den enskilde får enbart framstår som en bieffekt av att företaget uppfyller sitt behov, och att den privata nyttan av utbildningen är av mindre art. Det behöver därför på ett tydligt sätt framgå att utbildningen inte är föranledd av privata ändamål.

Vid bedömningen måste man ta hänsyn dels till vilken typ av utbildning det handlar om, dels vilket syfte företaget har med inköpet av utbildningen. När man bedömer syftet med köpet är det naturligtvis centralt att ämnet för utbildningen är relevant för företagets verksamhet. Att utbildningen genomförs i företagets lokaler kan också tyda på att utbildningen har en koppling till verksamheten. Vid bedömningen kan man även beakta om utbildningen sker på betald arbetstid och inte på fritiden. Ytterligare en omständighet som kan ha betydelse för bedömningen är vilka arbetsuppgifter den anställde har eller genom utbildningen kommer att få på företaget.

Utbildning som inte har någon koppling till arbetet innebär en skattepliktig förmån, om den bekostas av arbetsgivaren. Den är att jämföra med en privat levnadskostnad. Avdrag medges för egna utgifter för fortbildning som visas vara nödvändiga för arbetet. Sådan utbildning jämställs med att deltagaren utför sitt arbete. Enligt rättspraxis gäller som förutsättning för avdraget att den anställde, även om hen måste betala utbildningen själv, har kvar sina löneförmåner eller en väsentlig del av dessa från arbetsgivaren, eller får någon annan jämförlig skattepliktig ersättning under utbildningstiden, t.ex. från Trygghetsstiftelsen.

Avdrag medges inte för egna kostnader för grundutbildning, då sådana utgifter ses som privata levnadskostnader.

Personalens utbildning som inventarie

Enligt gällande rättspraxis är inte utbildningskostnader som arbetsgivaren har för anställda, även om de är avdragsgilla, att betrakta som inventarie. En utgift för utbildning värderas till det nominella belopp i redovisningsvalutan som utbetalats. En kostnad för utbildning värderas till det verkliga värdet av förbrukade resurser under en redovisningsperiod, baserat på värdet av utgifter för utbildning. Kostnaderna bokförs normalt som ”Övriga externa kostnader” eller ”Övriga personalkostnader” och redovisas inte som tillgångar i balansräkningen.

Avskrivning används för att återspegla en värdeminskning, men också för att sprida ut kostnadsavdrag på flera år, vilket ger skattefördelar. När ett företag gör ett stort inköp till t.ex. en maskinpark, får dessa inventarier skrivas av under flera år.

Exempel: Företag Y köper in maskiner för 1 200 000 kronor. Avdrag görs år 1, 2, 3 och 4 med 300 000 kr per år. Företaget har intäkter på 600 000 kr per år alla fyra åren före avskrivning. Hade möjlighet till avskrivning räkenskapsenligt inte funnits, och hela kostnaden behövt dras av år 1, hade företaget haft nettointäkter före skatt på 0 + 600 000 + 600 000 + 600 000 = 1 800 000 kr för perioden. Genom avskrivning över fyra år blir nettointäkterna 300 000 x 4 = 1 200 000 kr, med lägre total skatt som effekt.

En motsvarande investering i utbildning för medarbetarna, som inte kan skrivas av över tid, blir därmed skattemässigt sämre behandlad.

Hur skulle avskrivningsmöjligheter för utbildningskostnader kunna införas? En möjlig väg är om sådana kostnader ses som en investering, personalens utbildning behandlas som en ökning av humankapitalet och därmed en förädling av produktionen, och värdet av detta humankapital bokförs som en tillgång.

Några frågor uppstår då. Vilken sorts tillgång ska utbildningskostnader typiskt sett klassificeras som? Det är tydligt att det rör sig om en immateriell tillgång. I jämförelse med befintliga immateriella tillgångar, ligger det sedan närmast till hands att klassa den som en anläggningstillgång.

En svårare fråga är dock huruvida definitionen av tillgång ska ändras för att kunna innefatta utbildningsinvesteringar, eller om utbildningsinvesteringar ska av företagen anpassas för att kunna passas in i den nuvarande definitionen (vilket skulle göra att färre investeringar sannolikt skulle kvalificera).

Det är inte orimligt att, om man jämför med en större investering i maskiner eller annan fysisk utrustning, betrakta en större investering i personalens kompetens som en tillförsel av kapital i produktionen med syfte att öka produktivitet och förädlingsgrad. Enligt bokföringsregelverket IFRS är tillgångar resurser som kontrolleras av en redovisningsenhet till följd av tidigare händelser, från vilka framtida ekonomiska fördelar väntas tillfalla redovisningsenheten. Även utifrån denna definition skulle utbildningsinvesteringar kunna klassas som tillgångar.

Dock uppfyller de svårligen kriteriet om avskiljbarhet, eftersom kompetensen finns hos de enskilda medarbetarna och inte kan separeras från dem.

Vad som då återstår är den andra definitionen, nämligen att de är tillgångar som uppkommer ur avtalsmässiga eller juridiska rättigheter. Personalens kompetens skulle då bli jämförbar med mer vedertagna immateriella tillgångar, så som patent, varumärke/goodwill, upphovsrätter med mera. Sådana tillgångar är erkänt svåra att värdera bokföringsmässigt – men det finns vedertagna bokföringsregler för det. Värdet av goodwill utgörs till exempel av skillnaden mellan bolagets försäljningsvärde och värdet av de bokförda tillgångarna. Vid ett företagsuppköp bokför det köpande företaget mellanskillnaden som goodwill i sin balansräkning.

Det ligger därför närmast till hands att tillse att investeringar i personalens kompetens betraktas som en immateriell anläggningstillgång, grundat i en avtalsmässig rättighet (arbetsgivarens rätt till de anställdas arbetsinsats). Större sådana investeringar ska då kunna skrivas av räkenskapsenligt, utifrån hur lång tid den aktuella kompetenshöjningen är att anse som relevant (detta kan vara svårt att bedöma, men en tumregel kan vara att den är relevant så länge kompetensen i fråga inte är att bedöma som en extra merit och inte ett standardkrav i den aktuella branschen).

3.2 Den ökade betydelsen av immateriella tillgångar – betydelsen för offentlig och privat sektor

Den traditionella synen på produktivitet har handlat om att det är ett samspel mellan människorna och deras kompetensnivå (humankapital) och tekniken, i form av maskiner och andra anläggningstillgångar (fysiskt kapital). Tekniken har dock alltmer, särskilt genom digitaliseringen, kommit att sammanfogas med immateriellt kapital. Mjukvara, tjänster integrerade med digital teknik, databaser, algoritmer och digital marknadsföring är alla exempel på ett samspel mellan teknik och immateriella tillgångar som skapar värde i näringslivet.

De immateriella värdena kan förväntas primärt skapa värde i privat sektor, eftersom innovationsvinster och sådana immateriella tillgångar som varumärken har större betydelse på konkurrensutsatta marknader, där prismekanismen spelar större roll för investeringsbeslut. Produktivitetsökningar som resultat av sådana tillgångar torde därför också bli mer påtagliga i privata företag.

Omsättningen utifrån immateriella tillgångar som patent, varumärken, kundrelationer och databaser kan således förväntas komma verksamheter i offentlig sektor till nytta först som sekundär effekt, när deras påverkan i privat sektor uppmärksammas av beslutsfattare i offentlig sektor (då dessa inte har lika starka incitament att göra bruk av dessa värden som i konkurrensutsatta verksamheter).

Ett dilemma finns således, i hur de värden för ökad produktivitet som interaktionen mellan befintligt arbetskapital och fysiskt kapital å ena sidan och immateriellt kapital å andra sidan ska komma till nytta i offentlig sektors verksamheter i motsvarande grad som i privat sektor.

Det ligger utanför ramarna för denna rapport att utröna hur immateriella tillgångar bättre kan hanteras i offentlig sektor. Forskningen om beskattningen av immateriella tillgångar i privat sektor handlar främst om forsknings- och innovationsinsatser. På detta område är den relativt samstämmiga bedömningen att det bör finnas goda skattevillkor för investeringar i forskning och innovation, eftersom dessa aktiviteter frambringar resultat i form av nya produkter, tjänster och arbetssätt som har påtaglig positiv effekt för ekonomin i stort, inte enbart för företaget i fråga, genom att innovationer sprids till andra delar av ekonomin.

Skatterna tycks emellertid vara av större betydelse för investeringar i forskning- och innovationsinsatser än för spridningen av de nyttobringande resultaten av sådana insatser. När det gäller spridningen tycks faktorer som utformningen av det immateriella rättsskyddet, dataskyddsregler, arbetsmarknadsregleringar och andra regelverk spela större roll än skattereglerna. Med det sagt, ska det noteras att olika länders särskilda regler för beskattning av företags intäkter härrörande från immateriella tillgångar utgör viktiga konkurrensfaktorer (sådana regler kallas ofta för ”patent box” eller ”innovation box”, och innebär en lägre bolagsskattesats för sådana intäkter än den gängse bolagsskatten).

En ytterligare aspekt av immateriella tillgångars ökade betydelse är, enligt ekonomisk forskning, att sådana tillgångar är svårare att använda som säkerhet för lån. Detta anses av vissa ha bidragit till att i synnerhet banker alltmer glidit över till att låna ut till hushåll snarare än företag, i takt med att företagens immateriella tillgångar ökat som andel.

3.3 Innovation, entreprenörskap och konkurrens inom offentlig sektor

Det finns, i teorin, flera möjliga sätt att öka graden av innovation i offentlig sektors verksamhet. I frånvaron av en prismekanism kommer i utgångsläget aktörer inom den offentliga sektorn inte att ha några incitament för produktivitetshöjningar. En enskild chef över en produktionsenhet, oavsett om det handlar om en domstol, ett polisdistrikt eller en kommuns äldrevård, har inget skäl att söka höja produktiviteten i sin verksamhet – för det krävs beställningar från den politiska styrningsnivån, med tydliga instruktioner. Även om sådana finns, har den enskilda chefen ändå föga att vinna personligt på att genomdriva produktivitetshöjande förändringar.

Frånvaron av konkurrens är en avgörande faktor i detta. Nationalekonomerna Magnus Henrekson och Niklas Elert har beskrivit hur incitament att sprida produktivitetshöjande innovationer kan införas på ”kvasimarknader”, som de för välfärdstjänster som skola och äldreboenden. Deras slutsats är att det lättast sker genom att låta privata aktörer utföra tjänsterna. Detta kan ske på huvudsakligen två sätt: genom entreprenad (den politiska beslutsnivån upphandlar en aktör för att utföra tjänsten en viss tid) eller någon typ av brukarval/pengsystem.

Entreprenadmodellen innebär större möjlighet till kontroll från den politiska beställarnivån, men detta leder till bristande konkurrens (en aktör väljs ut) och svaga incitament till innovation och förändring. Valfrihetsmodellen, som är mer av ”nerifrån och upp”, ger starkare incitament att anpassa verksamheten efter medborgarnas olika preferenser. Henrekson och Elert identifierar tre faktorer som är betydelsefulla för att tillse att utföraren, oavsett om den är offentlig eller privat, avhåller sig från att hålla nere kostnader genom kvalitetsminskningar: incitament för innovation, valfrihet för brukarna av tjänsten, och renomméns betydelse för utföraren.

För att undvika den typ av felaktiga produktionsbeslut som grundar sig i synen att produktivitet ska höjas genom kostnadsminskningar, krävs därför att de aktörer som kan frambringa faktiskt produktivitetshöjande åtgärder i centrala välfärdstjänster har rätt och rimliga incitament.

Detta är inte enkelt att uppnå. Frånvaron av en fungerande prismekanism, höga trösklar för etablering (och den därpå följande bristfälliga konkurrensen) och osäkra möjligheter till avkastning, gör att den potentiella produktivitetsutvecklingen på dessa kvasimarknader hålls tillbaka.

Det som nu sagts handlar om de delar av offentlig sektors verksamhet där det finns inslag av privat utförande. Det är alltjämt en liten andel av hela verksamheten, och på många områden – polis, försvar, tull, domstolar och andra centrala myndigheter, liksom inom exempelvis högskolesektorn och inom vissa statliga bolagstjänster – är konkurrensmöjligheterna i princip obefintliga. De produktivitetsvinster som skulle kunna komma genom innovation och entreprenörskap, som diskuterats ovan, är i mycket låg utsträckning möjlig i dessa sektorer i dagsläget. I vissa fall finns det grundläggande skäl till det, exempelvis vad avser polis och militär. Även med det sagt, kan man konstatera att det finns goda skäl att överväga hur produktiviteten kan höjas även inom dessa verksamheter.

3.3 Riskkapitalbranschens betydelse för produktivitetshöjning

Nyliga forskningsgenomgångar visar på riskkapitalbranschens betydelse för produktivitetsökningar i ekonomin. Professor Lars Persson vid IFN har pekat på hur detta tar sig uttryck: genom att investeringar i immateriella tillgångar har ökat som andel, riskkapitalbolag och andra större företagskoncerner kan investera i eller köpa upp lovande unga företag och därigenom tillhandahålla finansiering och leverantörer, och att underlätta ägarbyten som kan höja företags produktivitet.

I en nylig rapport från Svenska Riskkapitalföreningen konstateras att riskkapitalägda företag har högre produktivitetsutveckling än snittet, i synnerhet för arbetsproduktivitet. Genom konkurrensen på marknaden finns starka incitament för andra företag att emulera de lyckade riskkapitalägda företagens framgångsrecept vad gäller produktivitetshöjning.

De samhällsekonomiska vinsterna av en effektiv riskkapitalmarknad och dess effekt på produktivitetsutvecklingen är således betydande. En slutsats av det bör vara att Sverige bör sträva efter att ha fortsatt goda villkor för private equity-branschen.

För att göra de ofta relativt omfattande investeringar som riskkapitalbolag gör, krävs förutsebarhet och stabilitet i regleringsmiljön. Det gäller inte minst skattebehandlingen, såväl av företagen av fonderna som delägarna.

3.4 Neutralitet mellan finansieringsformer

Ett företags värde utgörs av avkastningen på gjorda investeringar. Skattesystemet ger radikalt olika incitament för finansiering genom eget kapital respektive lånat kapital. Kostnaden för lånat kapital (räntor) är avdragsgill, medan kostnaden för eget kapital (utdelningar) inte är det. Denna asymmetriska behandling av eget respektive lånat kapital leder till att skattekilen på avkastningen för investeringar som finansieras med eget kapital är större än för investeringar som finansieras med lånat kapital.

För att en sådan asymmetrisk beskattning ska vara samhällsekonomiskt motiverad, krävs att den ska bidra till en mer effektiv allokering av kapital, alltså att kapitalet ska styras från investeringar som är mindre samhällsekonomiskt lönsamma till investeringar som är mer samhällsekonomiskt lönsamma.

Ett flertal bedömare, såväl IMF som EU-kommissionen och den statliga Företagsskattekommittén, har det senaste decenniet uppmärksammat problemen med asymmetrin i skattebehandling av lånat respektive eget kapital. IMF har, som nämnts ovan, tagit upp olikbehandling av finansieringsformer som en produktivitetshämmande faktor.

En aspekt av detta är att bankerna, enligt nylig forskning, blivit allt mindre benägna att låna ut till företag i takt med att graden av immateriella tillgångar ökat i näringslivet. Till skillnad från materiella tillgångar, som maskiner och inventarier, är det svårare att värdera immateriella tillgångar, och därmed att ha dem som säkerhet för kredit. Denna effekt förstärker skevheten mellan lånat och eget kapital, då tjänsteföretag utan stora anläggningstillgångar i högre grad behöver förlita sig på eget kapital för finansiering.

EU-kommissionen lade 2022 fram ett förslag till direktiv om införande av en skattelättnad för ökning av företags eget kapital, samt en begränsning av avdragsrätten för räntekostnader. Förslaget har ännu inte omsatts i lagstiftning. Avdragsrätten för räntekostnader är en del av symmetrin i kapitalbeskattningen, där inkomster beskattas och omvänt utgifter ska vara avdragsgilla. För att inte rubba denna balans ytterligare, utöver de ränteavdragsbegränsningar som redan har införts de senaste åren, är eventuellt en mer framkomlig väg att fokusera på skatteincitament för ökning av det egna kapitalet.

Detta kan utformas på olika sätt. I EU-kommissionens förslag skulle skattelättnaden beräknas enligt en formel baserad på skillnaden i eget kapital jämfört med föregående år, den riskfria räntan över en tioårsperiod, en riskpremie på 1-1,5 procent, samt företagets vinst enligt måttet EBITDA. Detta skatteincitament skulle således riktas till företaget. I Sverige finns som jämförelse sedan 2013 investeraravdrag, ett avdrag i inkomstslaget kapital för fysiska personer som förvärvar andelar i ett företag av mindre storlek i samband med företagets bildande, vid en nyemission eller vid förvärv av lagerbolag. Liknande system finns i bland annat Australien och Kanada. Bolagets egna kapital stärks, men skattelättnaden riktas till den fysiska personen (investeraren).

3.5 Slutsatserna för små och medelstora företag

Tillväxtanalys konstaterade 2022 att den aggregerade produktiviteten kan höjas genom att de ”eftersläpande”, relativt lägre produktiva företagen (där små och nystartade företag är överrepresenterade) antingen lämnar marknaden (genom uppköp eller nedläggning), eller genom att de ökar sin produktivitet.

Produktivitet höjs, som konstaterats, genom ett entreprenöriellt drivet samspel mellan innovationer (tekniska och andra), höjt humankapital, ökat värdeskapande genom immateriella tillgångar, och förbättrad företagsstruktur. Alla dessa faktorer påverkas av skattesystemet:

- Tekniska innovationer främjas genom goda skattevillkor för företags investeringar.

- Humankapitalet stärks genom låga marginalskatter på arbete, särskilt högkvalificerat arbete, och incitament för kontinuerliga investeringar i anställdas utbildning under arbetslivet.

- Immateriellt värdeskapande stärks genom gynnsamma skattevillkor för investeringar i forskning, utveckling, innovation och spridning av resultaten av dessa insatser.

- Skattesystemet kan främja en välfungerande företagsstruktur genom att minska skattekilarna för jobbskapande, underlätta omstruktureringar och ge goda villkor för produktiva företag att växa och skala upp sina produktiva affärsmetoder och -modeller.

Det är relevant att fråga sig om det finns skillnader i relevant produktivitetshöjande skattepolicy mellan små och stora företag. Den internationella forskningen måste betraktas utifrån att den i viss mån baseras på länder med väsentligt annorlunda ekonomier än Sveriges. Produktivitetsvinsterna av exempelvis minskat svartarbete, som kan uppnås genom minskade skattekilar, torde vara lägre i Sverige än i länder som har högre grad av odeklarerat arbete och företagande. Likaså kan det tänkas att bolagsskattens nivå spelar större roll i länder där skatten på arbetsinkomster utgör mindre del av statens intäkter, eller för mogna företag med höga vinstmarginaler jämfört med nystartade tillväxtföretag som ännu inte börjat göra större vinster. Forskaren John Haltiwanger, som tilldelades Global Award for Entreprenurship Research 2022, har visat att den största komponenten i produktivitetstillväxten uppkommer inom etablerade arbetsställen eller företag. En viktig mekanism är erfarenhet och ökad kunskap om effektivare produktion. Den näst största komponenten i produktivitetstillväxten kommer emellertid från nettoinflödet av företag. Goda skattevillkor för att grunda företag och att få dem att växa är således en nyckelfaktor.

Skattereformer för ökad produktivitet

4.1 Sänk inkomstskatterna

Det framhålls tämligen samstämmigt i produktivitetsforskningen att höga marginalskatter missgynnar produktivitetsutvecklingen. Det tar sig uttryck genom minskade incitament till såväl vidareutbildning som ytterligare arbete, särskilt bland högutbildade och högkvalificerade personer. Vidare pekar forskning på att det minskar drivkrafterna för entreprenörskap och företagsgrundande, vilket är viktigt för omställningstryck och ökad konkurrens i ekonomin – faktorer som ökar produktiviteten.

Sverige har OECD:s näst högsta marginalskatt på höga inkomster, och höga marginalskatter även vid lägre och medelhöga inkomster. De höga marginalskatterna är ett problem såväl inhemskt som för att kunna locka högkvalificerad internationell arbetskraft att flytta till Sverige. Företagarna föreslår därför att:

- Sänka marginalskatterna genom att minska den statliga inkomstskatten, förslagsvis med fem procentenheter, sänka inkomstskatterna i lägre inkomstklasser och minska avtrappningen av jobbskatteavdraget.

- Utöka expertskatten, den särskilda nedsättning som finns för kvalificerade internationella anställda, genom att sänka det s.k. beloppskravet och förlänga giltighetstiden.

- Främja ökat entreprenörskap genom att förbättra skattereglerna för ägarlett företagande. Exempelvis kan de bli mer förutsebara genom att förtydliga kriterier för utomståendes ägarandel, och förbättras genom att höja det s.k. schablonbeloppet för utdelning inom gränsbeloppet.

4.2 Inför skatteincitament för fortbildning

Även om Sverige ligger högt relativt sett i EU vad gäller andelen företag som investerar i personalutbildning, tyder allt på att det i framtiden kommer att bli än mer viktigt med vidareutbildning i arbetslivet (upskilling och reskilling). Möjligheten till ”livslångt lärande” har diskuterats återkommande de senaste decennierna. I viss utsträckning har det offentliga utbildningsväsendet en roll att spela i detta, men det är samtidigt svårt för yrkesverksamma att lämna arbetet för att delta i heltidsutbildning, inte minst på grund av inkomstbortfall. Det produktions- och kompetensbortfall som sådan utevaro innebär för arbetsgivaren medför också betydande kostnader. Skäl finns enligt modern forskning att införa skatteincitament för arbetsgivare att investera i anställdas utbildning, och därigenom stärka humankapitalet. För detta kan följande reformer vara lämpliga:

- Säkerställa tydligare i lagstiftningen att arbetsgivares kostnader för anställdas utbildning är avdragsgilla. I dagsläget utgör Skatteverkets oförutsägbara behandling av sådana kostnader ett problem för företag som vill göra dylika investeringar. Presumtionen bör vara att kostnaden är avdragsgill, om inte skäl föreligger som talar emot det.

- Tydliggöra i bokföringsreglerna hur personalutbildning kan betraktas som en tillgång och hur värdet av den kan skrivas av över tid.

- Införa en extra skattereduktion för kostnader för anskaffande av utbildning som immateriell anläggningstillgång, så som det fanns en extra skattereduktion för anskaffning av materiella anläggningstillgångar (maskiner, inventarier) under 2021.

4.3 Stärk rättssäkerheten

Förutsebarhet och rättssäkerhet i beskattningen är av avgörande betydelse för företags investeringar och företagares affärsbeslut. Osäkerhet om skatteutfall och potentiella retroaktiva höjningar eller straffavgifter gör investeringar mer riskfyllda och därmed mindre lockande. Förutsebara skatteregler är därför gynnsamt för ökade investeringar, och därigenom ökad produktivitet.

Ett aktuellt exempel när denna rapport skrivs är att det pågår ett antal rättsprocesser mellan Skatteverket och delägare i svenska riskkapitalbolag. Skatteverket har drivit processer mot riskkapitalbranschen i uppemot 15 år. Risken för en delägare i ett riskkapitalbolag att retroaktivt få en skattehöjning – därtill med 40 procents straffavgift, så kallat skattetillägg – gör miljön för riskkapital att verka i avsevärt sämre. Företag i denna bransch och deras delägare utsätts för en påtaglig rättsosäkerhet.

För att komma till rätta med detta problem, bör regeringen tydliggöra på ett förutsebart sätt hur ersättningar till delägare i riskkapitalbolag (det som i branschen kallas för carried interest) ska beskattas.

Ett generellt problem är reglerna för skattetillägg. Skattetillägg påförs, som regel med 40 procent, när en ”oriktig uppgift” har lämnats av den skattskyldige. Undantag ska kunna tillämpas, till exempel när det handlar om en svår juridisk fråga – då ska skattetillägget kunna strykas. I de nyliga fallen kring delägare i riskkapitalbolag har Skatteverket kommit flera år i efterhand och omprövat sina beslut, höjt beskattning, och därtill påfört fullt skattetillägg. En så pass rättsosäker skattemiljö är inte gynnsam för företagande och investeringar. Några lämpliga åtgärder är att:

- Införa krav på påvisat uppsåt eller grov oaktsamhet för att skattetillägg ska kunna påföras.

- Konsekvent tillämpa befrielse från skattetillägg när det handlar om svåra rättsliga frågor.

- Öka möjligheterna att få bindande skattebesked som inte kan rivas upp av Skatteverket retroaktivt.

4.4 Minska skevheten i skattebehandlingen av finansieringsformer

Problemet med den olikformiga beskattningen av olika finansieringsformer har av ett antal aktörer framhållits som problematisk. En aspekt av detta är givetvis bristande neutralitet i reglerna, men som har berörts ovan har bland annat IMF påpekat att skevheten också har produktivitetshämmande effekter.

Steg har tagits för att begränsa avdragsrätten för räntekostnader, vilket minskar skevheten något. Företagarnas finansieringsrapport 2023 visade att små och medelstora företag har allt svårare att finansiera sig genom bankkredit, utan förlitar sig på lån från andra finansaktörer, närstående, eller egna upparbetade vinstmedel. Som nämnts ovan bidrar näringslivets utveckling mot allt mer immateriella tillgångar till att banker blir mindre benägna att ge företag kredit, eftersom det är svårare att värdera sådana tillgångar som säkerhet. På så sätt styr marknadsutvecklingen mot att eget kapital blir det alternativ som ligger närmare till hands. För att öka investeringsmöjligheterna, och minska skevheten i beskattning av finansieringsformer, finns därför skäl att stärka förutsättningarna till finansiering genom eget kapital. Det kan göras exempelvis genom att:

- Sänka bolagsskattesatsen, så att Sverige ligger vid eller nära det internationella kravet på 15 procent effektiv bolagsskatt (miniminivån).

- Införa ett avdrag för ökning av det egna kapitalet, motsvarande ränteavdraget för lånat kapital.

- Införa en så kallad ACE-modell, som finns i flera andra europeiska länder, där avdrag ges för både räntor och utdelningar upp till normalavkastning med avräkning för värdeminskning.

Källor

Offentligt tryck

Bokföringsnämnden, Årsbokslut. Vägledning till BFNAR 2017:3, 2021

Dir. 2023:58

Prop. 2020/21:207

Prop. 2023/24:100

SOU 2008:14 Timmar, kapital och teknologi – vad betyder mest? Bilaga till Långtidsutredningen 2008

SOU 2014:40 Neutral bolagsskatt för ökad effektivitet och stabilitet

SOU 2024:29 Goda möjligheter till ökat välstånd

Litteratur

Arnold, J. M. m.fl., “Tax policy for economic recovery and growth”, Economic Journal, vol. 121, 2011

Braunerhjelm, P. och Henrekson, M., Unleashing Society’s Innovative Capacity – An Integrated Policy Framework, Springer, 2023

Duernecker, G. och Herrendordf, B., ”On the allocation of time – A quantitative analysis of the roles of taxes and productivities”, European Economic Review, vol. 102, utgåva C, s. 169-187, 2018

Gemmell, N. m.fl., “Corporate Taxation and Productivity Catch-Up: Evidence from Europan Firms”, The Scandinavian Journal of Economics, vol. 120, nr. 2, s. 372-3999, 2016

Harju, J., Koivisto, A. och Matikka, T., ”The effects of corporate taxes on small firms”, Journal of Public Economics, 2022

Hedlund, A., How do Taxes Affect Entrepreneurship, Innovation and Productivity?, Utah State University, 2019